Raport: Polskie spółki lotniskowe w 2022 r. Część II

W 2022 r. polskie spółki lotniskowe wychodziły na prostą. Niemniej do wyników z 2019 r. zabrakło 225 mln zł zysku netto, 8 mln pasażerów i 73 tys. operacji lotniczych.

Reklama

Czytaj pierwszą część naszego raportu →

Druga część raportu koncentruje się na finansach polskich spółek lotniskowych oraz podsumowuje wnioski płynące z rezultatów minionego roku.

Finanse spółek lotniskowych

Ten rozdział jest poświęcony kluczowej części raportu, a wiec finansom spółek lotniskowych. Podstawowe dane pochodzą z bilansów, rachunków zysków i strat, rachunków przepływów pieniężnych, informacji dodatkowych oraz sprawozdań z działalności zarządów 13 firm kierujących polskimi lotniskami. Zajmiemy się po kolei przychodami, kosztami, wynikami i majątkiem spółek lotniskowych, a następnie przedstawimy ich wskaźniki efektywnościowe.

Przychody i koszty

Lotniska są funkcjonalnymi nieruchomościami, które użytkują pasażerowie, linie lotnicze oraz firmy obsługujące przewoźników i podróżnych. Potencjał finansowy infrastruktury lotniskowej jest wypadkową wielu czynników z których najważniejsze stanowią położenie geograficzne, siła demograficzna i gospodarcza regionu oraz jakość obsługi zapewniana użytkownikom portu. Przychody generują operacje lotnicze, a zwłaszcza liczby pasażerów i choć wpływy są dzielone na lotnicze i pozalotnicze, to de facto te dwa wymienione na początku czynniki są dla lotnisk pod względem finansowym najważniejsze. Z kolei koszty wynikają z konieczności ciągłego utrzymania infrastruktury na odpowiednim poziomie oraz z potrzeby jej rozwoju, co jest cechą zarządzania każdą nieruchomością.

Przychody i ich źródła

Przychody ze sprzedaży usług i produktów wszystkich polskich spółek lotniskowych w 2022 r. wyniosły ponad 2,7 mld zł, co stanowi wzrost o 113 proc. w stosunku do 2021 r. Względem 2019 r. jest to również wzrost o 18,5 proc. Największy wzrost przychodów w 2022 r. w stosunku do 2021 r. odnotowały Rzeszów (775 proc.), Wrocław (155 proc.) i Kraków (127 proc. ). Jednak po korekcie odejmującej przychody za sprzedaż towarów i materiałów (w tym głównie paliwa lotniczego), Wrocław spada na szóste miejsce, drugie zdobywa Kraków, a trzecie zajmuje Szczecin. Najsłabszy przyrost przychodów odnotowały Olsztyn (24 proc.), Bydgoszcz (38 proc.) i Łódź (40 proc.). O słabości powrotu ruchu linii sieciowych świadczy wynik Okęcia, czyli PPL, który był „tylko” o 69 proc. wyższy do rezultatu z 2021 r.

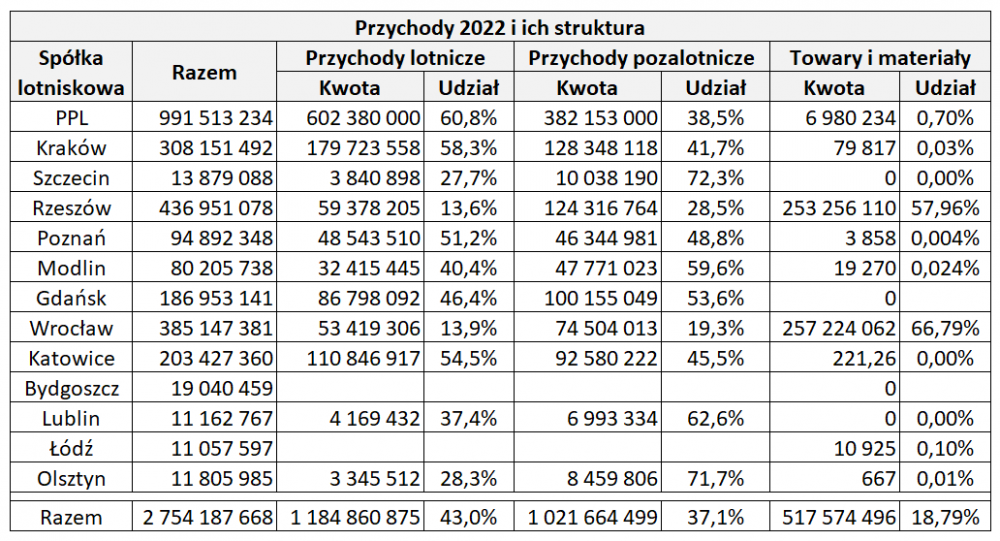

Przychody operacyjne spółek lotniskowych pochodzą z trzech źródeł. Po pierwsze z usług lotniczych, a więc tych związanych z obsługą operacji lotniczych. Po drugie z usług pozalotniczych, czyli np. z wynajmu powierzchni handlowych, z opłat parkingowych czy z reklamy. Po trzecie wreszcie ze sprzedaży towarów i materiałów, czyli przede wszystkim paliwa lotniczego, czym zajmują się tylko dwie spółki w Rzeszowie i we Wrocławiu. Podział na przychody lotnicze i pozalotnicze nadal nie doczekał się precyzyjnej definicji. Istnieją kategorie wpływów zaliczanych bezspornie do części lotniczej, jak opłaty pasażerskie czy opłaty pobierane za starty i lądowania samolotów, jednak inne rodzaje przychodów są traktowane w różny sposób w zależności od spółki lotniskowej. Część z nich wydziela usługi handlingowe, jako pozostające poza podstawowym dychotomicznym podziałem. Inaczej jest też klasyfikowana obsługa towarów. Poniżej, tj. w Tabeli 7, uwzględniono przychody z tych trzech źródeł zaliczając zarówno handling, jaki i cargo do przychodów lotniczych. Szczegółowe informacje o strukturze przychodów operacyjnych są nadal ujmowane fragmentaryczne. Dane z niektórych portów nie umożliwiają dokonania jakiekolwiek podziału i w konsekwencji porównań. Najbardziej szczegółowo strukturę kosztów przedstawiają PPL i lotnisko gdańskie.

Tabela 7.

W powyższej tabeli ujęto również udziały poszczególnych źródeł przychodów. Przychody z działalności poza lotniczej stanowią średnio 37,1 proc i wahają się od 19,3 do 71,7 proc. Po odjęciu przychodów ze sprzedaży paliw lotniczych najwyższy udział przychodów pozalotniczych wykazują Szczecin, Rzeszów i Olsztyn, a najniższy PPL, Kraków i Katowice. Wysokie udziały sprzedaży towarów i materiałów w Strachowicach (66,8 proc.) i w Jasionce (58 proc.), wynikały z zaopatrywania samolotów w paliwo. Warto zwrócić uwagę, że marża z tej działalności wynosiła w Rzeszowie 13 proc., a we Wrocławiu tylko 8 proc.

Udział przychodów lotniczych nieznacznie maleje nawet po odjęciu wpływów ze sprzedaży paliwa. Po takiej korekcie wynosił on w 2021 r. 53,6 proc., a w 2022 r. 53 proc. Przychody PPL stanowiły 36 proc. wszystkich wpływów polskich lotnisk w 2022 r., co oznacza obniżenie udziału aż o 9,5 punktu procentowego w stosunku do 2021 r. PPL, Kraków, Rzeszów i Wrocław odpowiadały za 77 proc. wszystkich wpływów polskich spółek lotniskowych w 2022 r. Pozostałe przychody operacyjne wyniosły 140,5 mln zł, z czego dotacje dla portów 39,6 mln zł i choć stanowiły 28 proc. tej pozycji były ponad połowę niższe niż w 2019 r. W 2022 r. przychody finansowe spółek lotniskowych stanowiły stosunkowo niska kwotę 126,6 mln zł, a 75 proc. tej sumy wygenerował PPL.

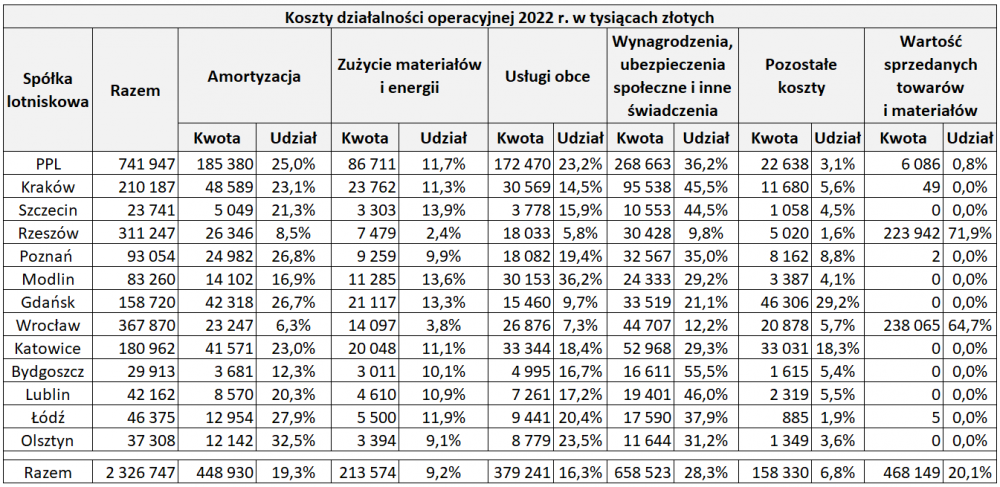

Koszty i ich struktura

Koszty operacyjne polskich lotnisk w 2022 r. zamknęły się kwotą ponad 2,3 mld zł. Największy wydatek stanowiły wynagrodzenia oraz związane z nimi ubezpieczenia i inne świadczenia społeczne, które wyniosły 658,5 mln zł. Drugą pozycję stanowiła wartość sprzedanych towarów i materiałów (468 mln zł), amortyzacja trezcią (449 mln zł), a czwrate miejsce zajęły usługi obce (379 mln zł). Wzrost wszystkich kosztów operacyjnych w stosunku do 2021 r. wyniósł 47 proc., przede wszystkim z uwagi na działalność paliwową Rzeszowa i Wrocławia, która pochłonęła czterokrotnie więcej środków niż w 2021 r. Tabela 8 prezentuje strukturę kosztów operacyjnych w 2022 r.

Tabela 8.

O prawie 55,7 proc. wzrosły wydatki na zużycie materiałów i energii, a o 36,3 proc. zwiększył się fundusz wynagrodzeń. Natomiast tylko o 2,5 proc. wzrosła amortyzacja, co wskazuje, że inwestycje jeszcze nie powróciły do skali sprzed pandemii.

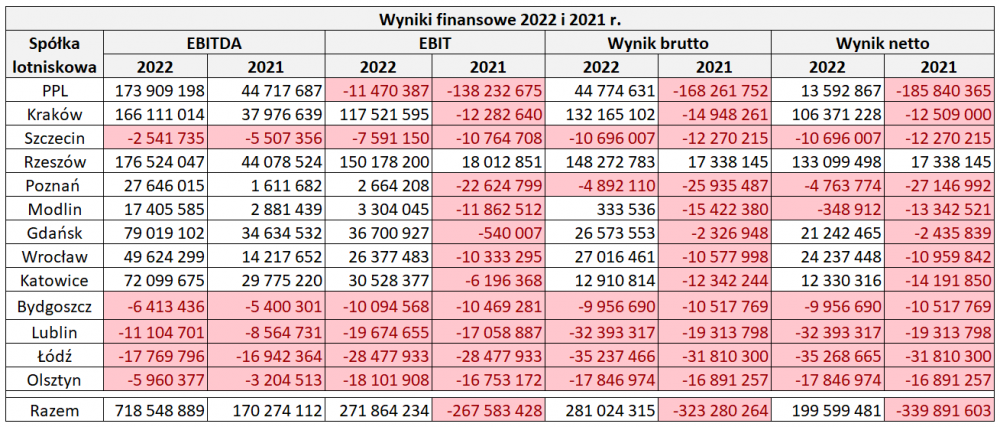

Wyniki finansowe

Rok 2022 był pierwszym po koronakryzysie, który przyniósł dodatni wynik sumaryczny. Polskie spółki lotniskowe zyskały w 2022 r. prawie 200 mln zł netto. To już prawie połowa zagregowanego zysku netto z 2019 r. W 2022 r. sześć spółek (Rzeszów, Kraków, Wrocław, Gdańsk, PPL i Katowice) odnotowały zysk netto. Pozytywny EBITDA, a więc wynik operacyjny powiększony o amortyzację oraz zysk operacyjny (EBIT) wykazało już osiem podmiotów. Do wspomnianej wyżej szóstki dołączyły Poznań i Modlin. Można stwierdzić, że 2022 r. był powrotem do księgowej rutyny, w której tylko pięć spółek lotniskowych osiąga zadowalające rezultaty. Jedynym nowym elementem jest spółka z Jasionki, ale trudno dziś przewidzieć, czy ten stan utrzyma się po zakończeniu wojny w Ukrainie, tym bardziej, że rzeszowskie lotniska czekają poważne inwestycje konserwacyjne. Również Poznań i Modlin mają szansę dołączyć do rentownych portów w nadchodzących latach. Natomiast taka ewentualność jest mało prawdopodobna w przypadku Bydgoszczy, Lublina, Łodzi, Olsztyna i Szczecina.

Tabela 9.

W ogólnych zyskach netto widocznych w Tabeli 9 bardzo niski udział (6,8 proc.) ma największa polska spółka lotniskowa, czyli PPL. Ten słaby rezultat jest wynikiem kosztochłonnych inwestycji w port lotniczy w Radomiu i w Baltonę, choć ta ostatnia zaczyna pomału wychodzić na prostą.

Kapitał, majątek i inwestycje

Całkowity kapitał podstawowy podmiotów zarządzających polskimi lotniskami wyniósł na dzień 31 grudnia 2022 r. ponad 5,8 mld zł i wzrósł o ponad 400 mln zł względem 2021 r. Wzrost ogólnej kapitalizacji w 2022 r. jest zasługą osiągniętych zysków, ale także dopłat do kapitałów zakładowych, o których wspominaliśmy wyżej. W 2022 r. zobowiązania długoterminowe wyniosły 896 mln zł i spadły o 170 mln zł. Z kolei zobowiązania krótkoterminowe zamknęły się kwota 696 mln zł i drugi raz z rzędu wzrosły o 79 mln zł. Suma rzeczowych aktywów trwałych zmniejszyła się o ponad 175 mln zł, ale wszystkie środki trwałe zmalały jedynie o 5,9 mln zł. Inwestycje długoterminowe wyniosły 666 mln zł, czyli wzrosły o 137 mln zł względem 2021 r., co jest głównie zasługą PPL i realizacji budowy infrastruktury na Sadkowie.

Podobnie jak w latach 2020 i 2021 większość spółek musiała wstrzymać albo zawiesić swoje inwestycje, choć nie oznacza to, że nie były prowadzenie prace przygotowawcze i mniejsze projekty. Jednak w zasadzie tylko PPL i spółka w Gdańsku kontynuowały duże inwestycje. W przypadku właściciela Lotniska Chopina była to rozbudowa portu na Sadkowie w Radomiu. Projekt ten, zgodnie z informacjami PPL, kosztował 800 mln zł i został finalnie oddany do użytku pod koniec kwietnia 2023 r. Z kolei lotnisko w Gdańsku zakończyło rozbudowę terminala pasażerskiego o pirs zachodni, który został oddany w czerwcu 2022 r. Wcześniej, bo w maju ub.r., pomorski port otwierał nowy biurowiec Alpha w ramach pierwszego etapu tworzenia parku biznesowego Airport City.

Wskaźniki efektywnościowe

Efektywność polskich firm lotniskowych zmierzyliśmy opierając się na wskaźnikach, które najczęściej zawierają sprawozdania finansowe tych podmiotów. Prezentowane parametry za lata 2020, 2021 i 2022 są podzielone na dwie części. W pierwszej, operacyjnej głównym elementem jest liczba pasażerów, którą konfrontujemy z liczbą operacji lotniczych, przychodami, kosztami operacyjnymi i wynikami ze sprzedaży. W drugiej części zestawiamy pięć głównych wskaźników księgowych, które odpowiadają na pytania o kondycję finansową polskich spółek lotniskowych.

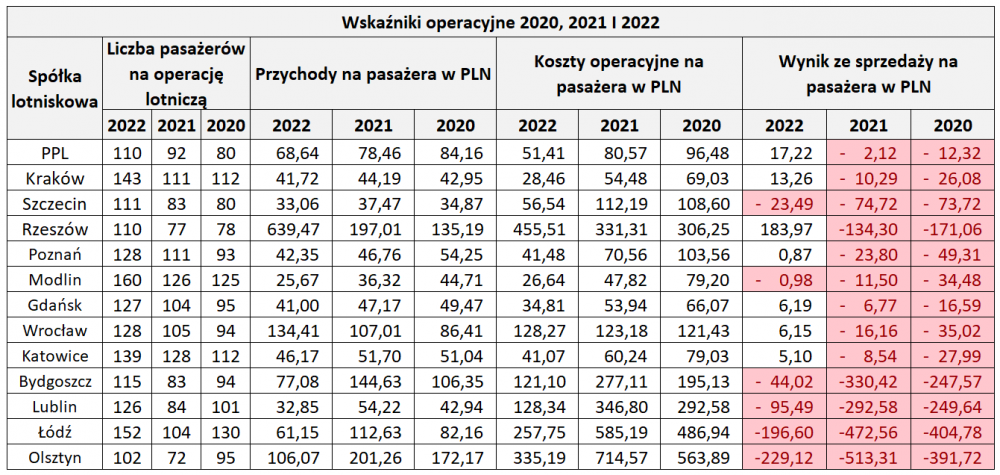

Wskaźniki operacyjne

Tabela 10 zawiera parametry operacyjne polskich portów lotniczych w trzech ostatnich zakończonych latach kalendarzowych. Pierwszy z nich przedstawia liczbę pasażerów na jedną operacje lotniczą, czyli na każdy start i każde lądowanie. W 2022 r. ten parametr zawiera się w przedziale od 102 do 160 i wykazuje znaczący wzrost w stosunku do lat poprzednich. W niektórych portach różnice wynoszą nawet ponad 30 pasażerów. Ten postęp został spowodowany dwoma czynnikami. Po pierwsze linie lotnicze poprawiły załadowanie, a po drugie zaczęły używać pojemniejszych samolotów. W tej kategorii najlepiej spośród TOP7 wypadają Modlin, Kraków i Katowice, co nie dziwi skoro na tych lotniskach królują rejsy linii budżetowych i czarterowych, które mają zazwyczaj wyższy Seat Factor niż loty przewoźników tradycyjnych.

W 2022 r. polskie lotniska osiągnęły średnio 103,82 zł przychodu z jednego obsłużonego pasażera, czyli o 14 zł więcej niż w 2021 r. Najwyższe przychody na jednego pasażera odnotowały Rzeszów, Wrocław i Szymany. Nawet po odjęciu przychodów ze sprzedaży paliwa Jasionka pozostaje liderem (265 zł), a Wrocław spada na szóste miejsce (44,17 zł). Na drugą pozycję wspina się Olsztyn, a na trzecią Bydgoszcz. Wśród TOP7 z niespełna 69 zł prym wiedzie PPL. Najniższe przychody na jednego pasażera osiągnęły Modlin, Lublin i Szczecin. W tym parametrze nowodworski port wyraźnie odstawał od pozostałych portów TOP7, których wyniki nie spadają poniżej 40 zł.

Tabela 10.

Natomiast koszty operacyjne na jednego pasażera dla wszystkich polskich portów wyniosły średnio 131 zł i spadły prawie o 80 zł względem 2021 r. Najniższymi wydatkami mogą pochwalić się Modlin (26,64 zł), Kraków (28,46 zł) i Gdańsk (34,81 zł). Najwyższe koszty odnotowały Szymany (714 zł), Łódź (585 zł) i Lublin (345 zł). Po odjęciu kosztów zakupu paliwa lotniczego wskaźnik dla Rzeszowa wynosi 127,77 zł, a dla Wrocławia 45,26 zł.

Ostatnim wskaźnikiem operacyjnym jest wynik ze sprzedaży na jednego pasażera, który jest najlepszym obrazem zysku osiągniętego z podstawowej działalności, bez innych przychodów i kosztów operacyjnych, gdzie księgowane są często jednorazowe zdarzenia o wyjątkowym charakterze. W tym parametrze dodatnim rezultatem może wykazać się siedem portów. Sześć z nich stanowi skład TOP7. Jedynym wyjątkiem jest Modlin, który wypadł z pierwszej siódemki oddając swoje miejsce Rzeszowowi. Najgorsze wyniki w tym elemencie odnotowały Olsztyn, Łódź i Lublin.

Wskaźniki finansowe

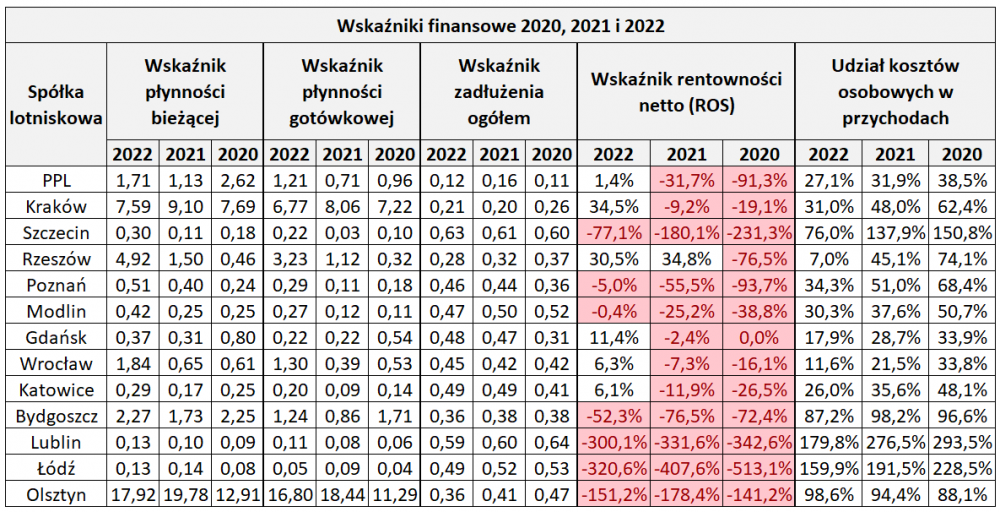

W Tabeli 11 zawarto pięć wskaźników finansowych, które polskie spółki lotniskowe używają najczęściej w swoich sprawozdaniach. Parametry obrazują płynności bieżącą i gotówkową, zadłużenie, rentowność i udział kosztów osobowych w przychodach.

Wskaźnik płynności bieżącej, czyli aktywa obrotowe podzielone przez zobowiązania krótkoterminowe z wyłączeniem rezerw, waha się od 0,10 do 19,78. Najlepszymi wynikami mogą pochwalić się Olsztyn, Kraków, Rzeszów i Bydgoszcz. 10 spółek (PPL, Szczecin, Rzeszów, Poznań, Modlin, Gdańsk, Wrocław, Katowice, Bydgoszcz i Lublin) poprawiły płynność bieżącą w stosunku do 2021 r. Pogorszenie odnotowały Kraków, Olsztyn i Łódź.

Tabela 11.

Drugi parametr płynności czyli wskaźnik dotyczący gotówki (środki pieniężne podzielone przez zobowiązania krótkoterminowe bez rezerw) jest najwyższy w Olsztynie, Krakowie i Rzeszowie. PPL w tej kategorii zajmuje szóste miejsce, czyli o jedno niżej niż w 2021 r. Podobnie jak w 2021 r. stawkę w tej części tabeli zamykają Szczecin, Lublin i Łódź.

Z kolei wskaźnik zadłużenia ogółem (zobowiązanie ogółem bez rezerw podzielone przez pasywa) waha się od 0,12 (PPL) do 0,63 (Szczecin). Zwiększenie zadłużenia dotyczy tylko pięciu spółek (Kraków, Szczecin, Poznań, Gdańsk i Wrocław), ale ich współczynniki nadal nie przekraczają niepokojącego poziomu.

Pozytywne marże netto, czyli wskaźnik rentowności netto (wynik netto podzielony przez przychody), dotyczą tylko siedmiu spółek i wahają się od 1,4 proc. (PPL) do 34,5 proc. (Kraków). Wszystkie firmy zanotowały poprawę tego wskaźnika niemniej takie porty, jak Łódź czy Lublin są na minusie rzędu 300 proc.

Ostatnim ważnym wskaźnikiem finansowym prezentowanym w Tabeli 11 jest udział kosztów osobowych w stosunku do przychodów. Koszty osobowe to wynagrodzenia i wszystkie świadczenia z nimi powiązane. Udział ten we wszystkich spółkach, z wyjątkiem Olsztyna spadł. Na 13 spółek lotniskowych dwie (Lublin i Łódź) wydają więcej na zatrudnienie pracowników i związane z nimi świadczenia niż osiągają przychodów. Olsztynowi i Bydgoszczy też niewiele brakuje, aby znaleźć się w tej niechlubnej grupie. W tym zestawieniu najlepiej wypada Rzeszów (7 proc.), Wrocław (11,6 proc.) i PPL (27,1 proc.).

Pomimo obawy o kondycję portów lotniczych po przetrwaniu koronakryzysu wskaźniki finansowe osiągnięte przez podmioty lotniskowe nie są niepokojące. Zdecydowana większość parametrów poprawiła się. Bez wątpienia do takiego stanu rzeczy przyczyniła się pomoc rządowa i dokapitalizowanie spółek przez samorządy, które wspierały finansowo zwłaszcza mniejsze, najsłabsze lotniska.

Podsumowanie i wnioski

Niniejszy raport jest jak audyt wykonany w polskich spółkach lotniskowych jedenaście miesięcy temu. Dane zdają się wskazywać, że polskie przedsiębiorstwa lotniskowe mają już koronakryzys za sobą. Trudno jednak uznać, że z katastrofy, jakim była pandemia COVID-19 dla lotnictwa cywilnego spółki wyszły w lepszym stanie. Co prawda żadna spółka nie ogłosiła upadłości, ale nie widać też znaczącej poprawy zwłaszcza mniejszych ciągle trwale nierentownych portów. Zanim jednak przejdziemy do podsumowania i wniosków oddajmy glos dwóm prezesom spółek lotniskowych, którzy podsumowali rok 2022 w następujących słowach.

- Najważniejszymi wydarzeniami dla Portu Lotniczego Gdańsk w 2022 r. było zakończenia dwóch procesów inwestycyjnych. W czerwcu 2022 otworzyliśmy i udostępniliśmy pasażerom pirs zachodni terminalu pasażerskiego. To nowa część istniejącego terminalu T2, w której obsługiwani są obecnie głównie pasażerowie podróżujący do krajów spoza strefy Schengen. Port Lotniczy Gdańsk zyskał ponad 16 tysięcy m.kw. nowej powierzchni użytkowej (razem prawie 70 tys.). W maju 2022 został oddany do użytku pierwszy z planowanych siedmiu biurowców w ramach inwestycji Airport City Gdańsk. To realizacja pozalotniskowej koncepcji działalności gospodarczej Portu Lotniczego. Na razie komercjalizowany jest biurowiec Alpha. Następnie budowany będzie drugi, większy budynek Bravo. Zakończenie inwestycji i zmieszczenie się w ich budżetach stanowiło duże wyzwanie, ale zostało zrealizowane przez zarząd spółki dzięki pracy całej załogi i dobrej kooperacji z firmami zewnętrznymi. Sukcesem zakończyła się także komercjalizacja obiektu biurowego. W 2022 r. wszystkie cele finansowe i operacyjne Portu Lotniczego Gdańsk, postawione przed spółką, zostały zrealizowane – powiedział nam o ub. roku Tomasz Kloskowski, prezes Portu Lotniczego Gdańsk.

- Miniony rok to przede wszystkim rozwój sektora usług cargo na naszym lotnisku i nawiązanie współpracy z liderem tego segmentu na polskim rynku, czyli Welcome Airport Services. Jest to ważny obszar działalności naszego lotniska, który ma realny wpływ na rozwój gospodarczy województwa warmińsko-mazurskiego, umożliwiając lokalnym przedsiębiorcom dystrybucję regionalnych produktów drogą lotniczą. Największym wyzwaniem była odbudowa ruchu pasażerskiego po pandemii COVID-19 oraz mierzenie się z inflacją i znacznym, niezamierzonym wzrostem kosztów operacyjnych lotniska, spowodowanym kryzysem energetycznym. Utrzymanie ciągłości operacyjnej Portu Lotniczego Olsztyn-Mazury czy zapewnienie bezpieczeństwa zatrudnienia naszym pracownikom w obliczu dynamicznie zmieniającej się sytuacji ekonomicznej w Polsce, było i jest naszym priorytetem - powiedział Pasazer.com Wiktor Wójcik, prezes Portu Lotniczego Olsztyn-Mazury.

Po trudnych czasach, w których zarządy spółek lotniskowych zajmowały się przetrwaniem nadchodzi czas na refleksję nad dalszym funkcjonowaniem polskiej infrastruktury lotniskowej. Dzięki wysiłkom rządu, samorządów, zarządów oraz szeregowych pracowników branża lotniskowa przetrwała największy kryzys w swojej historii. Czy jednak wie co będzie z nią dalej?

Po sztormie powinien przyjść spokojniejszy okres sprzyjający refleksji nad przyszłością branży. Skłania do niej również nowe rozdanie polityczne, które rozpocznie się od podsumowań i audytów poprzednich działań. Dziś w Polsce funkcjonuje nadal 13 spółek lotniskowych, które można podzielić na cztery zasadnicze grupy charakteryzujące się zbliżonymi cechami i problemami.

Pierwszą grupę tworzy tylko jedna firma, czyli PPL, która w 2022 r, zarządzała dwoma portami, a obecnie kieruje już trzema. Chodzi o Lotnisko Chopina, Zieloną Górę-Babimost i Radom-Sadków. PPL jest właścicielem jedynego portu przesiadkowego w Polsce, który jest największym lotniskiem w kraju. PPL posiada większościowe udziały w Krakowie, drugim największym porcie lotniczym w Polsce i sporo do powiedzenia w Rzeszowie, Szczecinie i Modlinie. Pomimo tak silnej pozycji znaczenie PPL maleje nie tylko dlatego, że w 2023 r. został inkorporowany do Grupy Kapitałowej CPK, ale również z uwagi na podjęte decyzje z ostatnich lat.

Lotnisko Chopina miało zostać zamknięte w 2028 r. wraz z otwarciem CPK. Po wyborach w październiku 2023 r. decyzja o likwidacji Okęcia w obecnej postaci nie jest już tak oczywista, bo nie wiadomo czy projekt CPK będzie kontynuowany. Stołeczne lotnisko czekają zapewne ograniczone inwestycje, w celu sprostania rozwojowi ruchu lotniczego, bo szanse, że nowe lotnisko pod egidą CPK powstanie za sześć lat są znikome. Niemniej w dłuższej perspektywie czasu port we Włochach zostanie zamknięty, bo jego potencjał rozwojowy jest nad wyraz skromny.

Drugim obciążeniem PPL jest inwestycja w Radomiu, która pochłonęła co najmniej 800 mln zł. Szanse na zwrot finansowy tego projektu wydają się iluzoryczne zwłaszcza po zmianie władzy, która prawdopodobnie otworzy możliwość rozbudowy portu w Modlinie. Wreszcie inna inwestycja, czyli zakup Baltony, która wymagała wielkiego wysiłku restrukturyzacyjnego, wydrenowała wiele zasobów finansowej z warszawskiej spółki. Co prawda w 2022 r. kontrowersyjny nabytek PPL przyniósł pierwsze zyski, ale o trwałym sukcesie nie można jeszcze mówić. O ile podsumowując 2021 r. sytuacja PPL wyglądała na niepewną, to obecnie można stwierdzić, że jest jedną wielką niewiadomą.

Druga grupa spółek lotniskowych składa się z trzech dużych lotnisk regionalnych. Są to Kraków, Gdańsk i Katowice. Każdy z tych portów jest zarządzany przez rentowne spółki, zdolne do prowadzenie inwestycji i finansowania dalszego rozwoju. Ośrodki miejskie, które są bazą dla funkcjonowania Balic, Gdańska i Pyrzowic są na tyle duże i dostatnie, że ich przyszłość nie budzi obaw. Ponadto nie bez znaczenia jest fakt, że stolice Małopolski i Pomorza są same w sobie atrakcjami przyciągającymi licznych zagranicznych turystów.

Po 2022 r. do trzeciej grupy portów tzw. aspirujących należy zaliczyć cztery spółki lotniskowe. Są nimi firmy zarządzające lotniskami w Modlinie, Poznaniu, Wrocławiu i Rzeszowie. Ten ostatni podmiot, nowy członek trzeciej kategorii, został do niej przypisany trochę na wyrost. Nie wiadomo, bowiem czy port w Jasionce utrzyma swoje imponujące osiągnięcia, gdy wojna w Ukrainie dobiegnie końca. Niemniej Jasionka ma szansę zagościć w tej grupie na stałe.

Poznań i Wrocław powinny konsekwentnie rosnąć wraz z Wielkopolską i Dolny Śląskiem, które są perspektywicznymi regionami. Oba porty mają szanse i zapewne ambicje dołączenia jeszcze w tej dekadzie do trwale rentownych spółek lotniskowych.

Z kolei Mazowiecki Port Lotniczy Warszawa-Modlin, po zmianie władzy może dostać szansę na niezbędną rozbudowę terminala pasażerskiego, co było niemożliwe przez trwający kilka ostatnich lat konflikt współwłaścicieli. PPL, dzięki umowie spółki wymagającej jednomyślności przy podejmowaniu najważniejszych decyzji, skutecznie hamował wszelkie próby rozwoju nowodworskiego lotniska. Brak zgody na rozbudowę Modlina miał wybitnie polityczny charakter. Po zmianie rządu i władz PPL węzeł modliński może zostać wreszcie rozsupłany. Na prostą drogę nowodworski port powinna również wyprowadzić nowa taryfa opłat lotniskowych, która nie jest już tak hojna dla jedynego użytkownika portu (Ryanair), jak poprzednia.

Na ostatnią, czwartą problematyczną grupę składa się sześć portów całkowicie uzależnionych od wsparcia swoich właścicieli. Są to: Bydgoszcz, Lublin, Łódź, Olsztyn, Szczecin i Zielona Góra. Te dwa ostatnie mogą zostać uznane za lotniska strategiczne, które powinny otrzymywać pomoc nie tylko od samorządów, ale i od władz centralnych państwa. Utrzymywanie połączeń lotniczych scala regiony położone na rubieży państwa z jego centrum administracyjnym, co leży nie tylko w interesie samorządów lokalnych. Szkoda, że taki oczywisty zapis nie znalazł się w projekcie Polityki Rozwoju Lotnictwa Cywilnego w Polsce do 2030 r., bez czego cały ciężar wsparcia tych niewielkich lotnisk spada na samorządowców i ich budżety.

Natomiast zarządy spółek z Bydgoszczy, Lublina, Szyman i Łodzi powinny zrobić rachunek sumienia i odpowiedzieć sobie oraz opinii publicznej na pytanie, jaki mają pomysł na dalsze funkcjonowania bez ciągłego drenowania samorządowych portfeli. Właściciele tych portów powinni podjąć się niepopularnego zadania polegającego na ocenie czy infrastruktura lotniskowa stanowi rzeczywiście klucz do rozwoju danego regionu. Na razie włodarze tych czterech lotnisk są szczodrzy, bo przyjmują za prawdę nieudowodnioną w pełni tezę, że racjonalnie jest dokładać do spółek lotniskowych po kilkanaście milionów złotych rocznie zamiast przeznaczyć je na inne potrzeby społeczności lokalnych. Najwyższy czas, żeby tę kosztową grę poddać przeglądowi i dogłębnej analizie.

Nowy rząd, który obejmie stery państwa już za kilka tygodni powinien odpowiedzieć nie tylko na gorące pytanie czy kontynuować projekt CPK, ale również na pytania, które sformułowaliśmy podsumowując finanse lotnisk po 2021 r. Pozwolimy je sobie powtórzyć. Czy rząd chce stworzyć dominujący podmiot do zarzadzania lotniskami w Polsce na wzór hiszpańskiej AENA czy norweskiego Avinor? Czy i jakie lotniska mają strategiczny charakter dla państwa polskiego i mogą liczyć na jego wsparcie? Które porty dostaną możliwość swobodnego, samodzielnego rozwoju bez ingerencji państwa, a które będą musiały się z nią liczyć? Czy PPL zamierza utrzymać mniejszościowe udziały w takich portach jak Bydgoszcz, Gdańsk, Katowice, Poznań i Wrocław? Czy państwo polskie planuje zakazać albo zniechęcać linie lotnicze do latania na krótkich trasach krajowych?

Jak widać nowy minister właściwy do spaw infrastruktury lotniskowej będzie miał pełne ręce roboty. Należy życzyć mu zarówno odwagi w podejmowaniu decyzji, jak i przywrócenia stylu pracy, w którym znajdzie się miejsce na transparentność, szerokie konsultacje, a czasem i przyznanie się do błędu. Oby nadszedł czas merytorycznych dyskusji i racjonalnych decyzji. Dziś branża lotniskowa ma prawo mieć taką nadzieję.

Fot.: Materiały prasowe

Krzysztof Loga Sowiński

Krzysztof Loga Sowiński

gość

gość

Michalina12

Michalina12 wroord

wroord