Zima 2023/24: Oferowanie linii rozkładowych w Polsce

Analiza nadchodzącej Zimy 2023/24 jest szczególnie ważna, gdyż to pierwszy sezon postpandemiczny, gdy przewoźnicy nie uwzględniają w

swoich planach skutków tego kryzysu. Pokazuje ona fundamentalne, strukturalne zmiany na rynku polskim.

Ostatnie sezony przed pandemią to okres ekspansji

LOT-u, który w sezonie Zima 2018/19 stał się liderem, jeżeli chodzi o łączną liczbę oferowanych

foteli. Ultra tanie linie zachowywały się dość powściągliwie. Teraz wszystko

uległo zmianie. LOT dopiero zbliża się do poziomów oferowania sprzed pandemii,

natomiast Ryanair i Wizz Air zdecydowanie je przekroczyli. Druga

najistotniejsza zmiana to gigantyczne wzrosty w większości dużych portów

regionalnych, z Krakowem na czele. Warszawa pod tym względem pozostała daleko w

tyle.

Do najważniejszych porównań wykorzystaliśmy Zimę 2018/9, gdyż w końcówce kolejnego sezonu zimowego, odnotowano znaczne spadki oferowania w związku z wybuchem pandemii. Jednak dla pełniejszego obrazy w odniesieniu do najważniejszych parametrów i danych pokazujemy też porównania z okresem Listopad – Grudzień 2019.

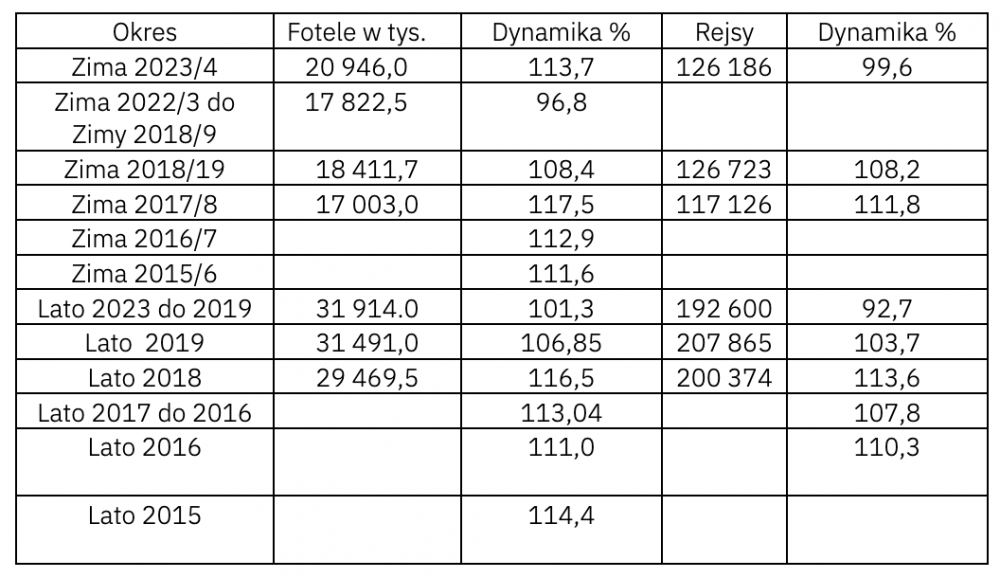

Oferowania sezonowe. Porównania z odpowiednimi sezonami wcześniejszymi

- Łącznie: 8 441,6 - indeks 103,5

- FR: 2693,4 - indeks 120,3

- W6: 2239,4 – 125,5

- LO: 1 913,6 - 87,3

- Grupa LH: 535,4 – 79,6

- FR: 2693,4 - indeks 120,3

- W6: 2239,4 – 125,5

- LO: 1 913,6 - 87,3

- Grupa LH: 535,4 – 79,6

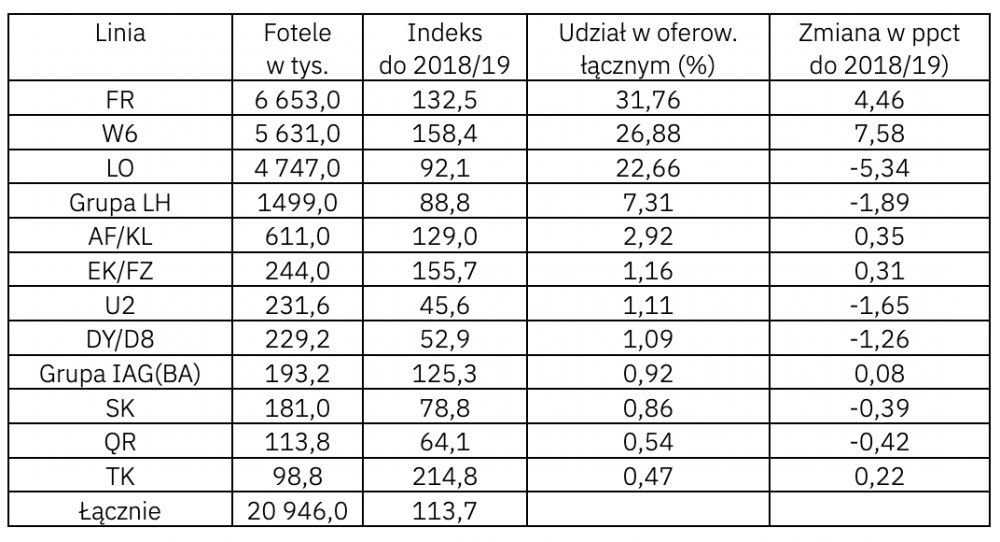

Powyższe dane mówią prawie wszystko, jeżeli chodzi o fundamentalne zmiany strukturalne na naszym rynku. Dwóch ultra tanich liderów w znacznym stopniu dominuje rynek. Ich udział wzrośnie w sposób niebywały – o ponad 12 ppct. Dzieje się tak, mimo, iż na największym rynku, w aglomeracji warszawskiej, mają silną barierę wzrostu związaną z brakiem przepustowości w Modlinie. Popyt ograniczają też wysokie opłaty lotniskowe w WAW. Lotnisko Chopina, w normalnej rynkowej, to nie jest port dla tanich linii. Inne, mniejsze tanie linie – Norwegian, easyJet, zdecydowanie tracą na znaczenie. Ze spółek-córek gigantów sieciowych pozostał w Polsce tylko Eurowings, ale z niewielką ofertą. Vueling i Transavia wycofały się z rynku. To ultra tanim liniom, które bardzo ostrą konkurują ze sobą w większości dużych aglomeracji, tamtejsze porty zasługują tak ogromne wzrosty oferowania. W porcie Chopina to niebywały wzrost oferty Wizz Aira pomaga zbliżać się do poziomów przedpandemicznych. Dwaj liderzy sieciowi – LOT i Grupa Lufthansy wciąż nie osiągnęli poziomów sprzed kryzysu:

- w przypadku LO duże znaczenie ma wojna w Ukrainie. Jeżeli porównamy oferowanie na połączeniach bez Europy Wschodniej to linia właśnie osiąga poziomy przedkryzysowe.

- Grupa LH nadal zachowuje się bardzo powściągliwie. Ma to związek z utrzymującym się kryzysem na rynku przewozów wysokopłatnych. A to dla tej grupy najważniejszy segment rynkowy. LH nadal koncentruje się na największych aglomeracjach, wciąż nie wracając do BZG, LCJ i LUZ. Bardzo ostrożnie zwiększa, od zera, oferowanie do KTW i RZE. Natomiast w WAW i KRK przekroczy już poziomy z W 2023/24.

Spektakularny awans rynkowy Grupy AF/KLM to efekt ofensywnej, wręcz agresywnej strategii KLM-u. W WAW oferuje już cztery rejsy dziennie, co razem z AF daje siedem połączeń. To już bardzo realna konkurencja dla Grupy LH. Również w GDN i KRK oferuje cztery rejsy, co nawet bez wsparcia AF oznacza praktycznie pełną ofertę dla ruchu tranzytowego i bezpośredniego. I realną konkurencję dla LH. W GDN wręcz przegonił niemieckiego giganta. Do tak ofensywnych działań zachęca holenderską linię powściągliwość niemieckiego giganta. I warto zauważyć, że przewoźnik szybko rozwija się na rynku polskim pomimo tak znacznych problemów w swoim porcie bazowym.

LOT

Analizując strukturę siatki linii warto zwrócić uwagę na kilka elementów. Na tak ważnych połączeniach dalekiego zasięgu linia zdecydowanie przekroczy oferowanie z Zimy 2018/9 – o 11,6 proc. – do poziomu 534,4 tys. Natomiast nie dojdzie jeszcze do oferowania z początku Zimy 2019/20 (listopad i grudzień) – poziom 244,4 tys. o 5,6 proc mniej niż w 2019. Krótkie porównanie z końcówką roku 2019 – na Płn. Atlantyku oferta będzie prawie identyczna – więcej rejsów do JFK, mniej do EWR. O łącznym spadku zadecydowała sytuacja na połączeniach azjatyckich - brak rejsów do SIN i mniej do TYO/NRT. Nie zrównoważyły tego nowe rejsy do BOM dwa razy w tygodniu. Bardzo niedawno dowiedzieliśmy się, że kończy się współpraca code-share LO z United. To pokazuje, jak ograniczone możliwości w dostępie do rynku amerykańskiego ma LOT.

Na kilku

bardzo ważnych, biznesowych połączeniach do Europy Zachodniej polska linia ma

trudniejszą obecnie sytuację konkurencyjną – trzeci rejs dziennie BA do WAW,

czwarty rejs KLM do WAW, czwarty rejs (w niektóre dni) Austrian do VIE, przy

dwóch połączeniach LO do austriackiej stolicy. Ograniczenie oferowania na trasach

regionalnych – nie z WAW, i skoncentrowanie na hubie warszawskim. W okresie

listopad – grudzień nastąpi spadek o 16

proc. – do poziomu 47 tys. A byłby jeszcze większy, gdyby nie polityczne

połączenia z Radomia, i najprawdopodobniej, z Wrocławia do Seulu. Nowy rejs KRK

– IST, wynika, najprawdopodobniej, głównie z chęci ograniczania możliwości

rozwoju tureckiego giganta w aglomeracji i znacznej części Polski Południowej.

Można dopatrzyć się tu analogii z operacjami China Airlines do Warszawy.

Zdecydowanie

rośnie średnia wielkość samolotów. W okresie listopad - grudzień liczba rejsów,

w porównaniu z 2019 spadnie o 22,9 proc. podczas, gdy oferowanie liczone liczbą

foteli tylko o 12,7 proc. Ważną

nowością jest połączenie do Uzbekistanu – Taszkientu. Ma duże znaczenie, jeżeli

chodzi o możliwości pozyskiwania ruchu tranzytowego.

W nadchodzącym

sezonie zimowym LOT planuje znaczne rozszerzenie oferty czarterowej na trasach interkontynentalnych.

Ale pojawi się nowy konkurent – linia hybrydowa, czarterowo – rozkładowa Plus

Ultra operująca z WAW i KTW na Kubę i wenezuelską wyspę – Margarita. Polska

linia musi liczyć się z coraz większym zainteresowaniem takich przewoźników

polskim rynkiem interkontynentalnym, który, szczególnie w sezonie zimowym

szybko rośnie. Tymczasem LOT nie jest przewoźnikiem czarterowym, a jego

samoloty mają konfigurację typową dla linii starających się o wysoką jakość

oferty dla ruchu wysokopłatnego. To zdecydowanie podnosi strukturę kosztów.

Rynek azjatycki

Problemy LOT-u i prawie wszystkich wielkich przewoźników europejskich z operacjami do najbogatszych i największych rynków azjatyckich ogromnie zwiększyło zainteresowanie Polską Emirates i zwiększyło determinację Turkish Airlines w walce do możliwości rozwoju siatki. Widzimy, jak drastycznie zwiększyli oni swoją ofertę. Emirates wykorzystuje też coraz efektywniej współpracę handlową z flydubai.

Warszawa (aglomeracja czyli WAW + WMI) a porty regionalne

Przed wybuchem pandemii udział aglomeracji warszawskiej rósł dzięki ekspansywnej strategii LO. Najważniejsze dla rozwoju siatek w portach regionalnych ultra tanie linie zachowywały się inaczej. Wizz Air wręcz redukował oferowanie a FR zwiększał je w sposób umiarkowany. W W2018/9 udział WAW i WMI wzrósł do 52,1 proc. Teraz gwałtownie spadł – do poziomu 46,6 proc.

Różne modele biznesowe

Udział pięciu najważniejszych tanich linii w łącznym oferowaniu wyniesie aż 61,4 proc. i wzrośnie o niebywałe 9 ppct. To oczywiście zasługa FR i W6, których udział wzrasta o 12 ppct.

Połączenia krajowe

W okresie listopad – grudzień oferowanie łączne wyniesie 400,6 tys i spadnie o 18,2 proc. LOT zmniejszy oferowanie o 13,7 proc. a FR aż o 51,7 proc. ograniczając ofertę, między innymi na połączeniach z WAW do RZE, SZZ i KRK-GDN. Należy jednak podkreślić, że szczególnie na najważniejszych połączeniach polska linia na tyle odbudowała siatkę, że ma zapewnioną pełną ofertę tranzytową, jak i dla bezpośredniego ruchu wysokopłatnego.

Marek Serafin

Marek Serafin

solokhumbu

solokhumbu

Michalina12

Michalina12 wroord

wroord