Enter: Za pieniądze z giełdy nowe samoloty

Linia Enter Air opublikowała dziś (19.6) prospekt emisyjny i rozpoczyna ofertę publiczną. Inwestorom zostaną zaoferowane akcje nowej emisji, której wartość wyniesie 110 mln złotych.

Reklama

Debiut polskiego przewoźnika czarterowego na Giełdzie Papierów Wartościowych planowany jest 16 lipca. Projekt emisyjny został zatwierdzony przez KNF 15 czerwca tego roku.

Enter Air od pierwszego roku działalności jest rentowny i generuje pozytywne przepływy pieniężne z działalności operacyjnej. W 2014 r. Enter Air miał 731,5 mln zł przychodów, 42,2 mln zł EBITDA oraz 17,4 mln zł zysku netto. Około 30 proc. przychodów realizowanych jest z połączeń poza Polską.

Fot. Piotr Bożyk

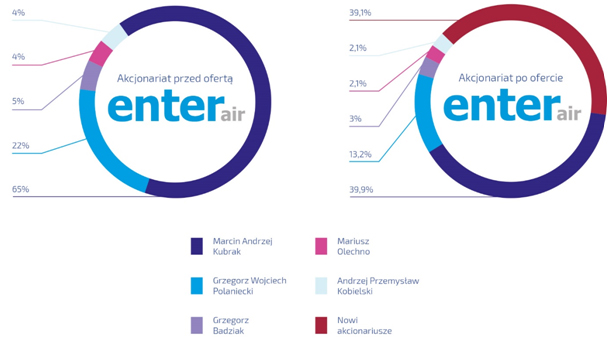

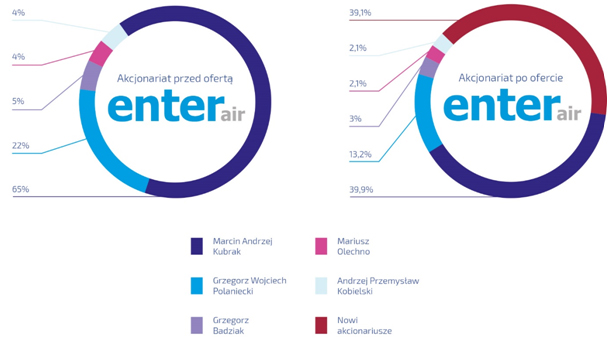

Do inwestorów trafi do 7 mln nowych akcji, które łącznie będą stanowić 39,9 proc. udziałów w podwyższonym kapitale spółki. Cena maksymalna jednej akcji to 19 zł, cena ostateczna zostanie opublikowana po zakończeniu zapisów do 1 lipca. Na akcje można się zapisywać do 30 czerwca - dla inwestorów indywidualnych przeznaczonych zostanie milion akcji (ok. 15 proc.), a dla instytucjonalnych 5,9 mln (ok. 83,5 proc.). Reszta może trafić do pracowników linii.

Zapisy na akcje będą przyjmowane przez biura obsługi klienta domów maklerskich:

Za pozyskane z giełdy pieniądze przewoźnik zamówi sześć nowych samolotów: dwa B737-800NG oraz dwa B737 MAX 8 (plus dwie opcje). Umowy na dostawy czterech samolotów zostały już podpisane: B737-800 przylecą do Enter Aira w 2017 i 2018 r., a dwa pierwsze MAX-y w 2019/2020 i 2021 r. Środki z emisji zostaną przeznaczone na przedpłaty, które wynoszą około 10-15 proc. wartości samolotu, resztę linia sfinansuje z kapitału własnego.

- Od początku działalności Enter Air dynamicznie się rozwija i z rok na rok systematycznie poprawia wyniki finansowe. Chcemy odnowić flotę i kontynuować nasz wzrost, a środki od inwestorów wydają się optymalnym źródłem finansowania. W zamian proponujemy potencjalnym akcjonariuszom zaangażowanie w Enter Air, lidera rosnącego rynku przewozów czarterowych w Polsce – powiedział Grzegorz Polaniecki, członek zarządu i dyrektor generalny Enter Air.

- Dzięki nowym samolotom zaoferujemy naszym klientom jeszcze większe możliwości przewozowe, pasażerom większy komfort podróżowania, a Enter Air będzie jeszcze bardziej konkurencyjny – Grzegorz Polaniecki.

Enter Air jest prywatnym polskim przewoźnikiem kontrolowanym przez kluczowych managerów. Przy założeniu objęcia wszystkich oferowanych akcji przez nowych inwestorów, będą oni dysponowali 39,9 proc. w kapitale Enter Air, a dotychczasowi akcjonariusze zachowają ponad 60 proc. akcji.

Dotychczasowi akcjonariusze przez rok od debiutu nie będą sprzedawać akcji Enter Air (lock-up).

Zapisy na akcje będą przyjmowane przez biura obsługi klienta domów maklerskich:

- CDM Pekao

- DM Pekao

- DM BZ WBK

- BM Alior Bank

- DM mBank

Za pozyskane z giełdy pieniądze przewoźnik zamówi sześć nowych samolotów: dwa B737-800NG oraz dwa B737 MAX 8 (plus dwie opcje). Umowy na dostawy czterech samolotów zostały już podpisane: B737-800 przylecą do Enter Aira w 2017 i 2018 r., a dwa pierwsze MAX-y w 2019/2020 i 2021 r. Środki z emisji zostaną przeznaczone na przedpłaty, które wynoszą około 10-15 proc. wartości samolotu, resztę linia sfinansuje z kapitału własnego.

- Od początku działalności Enter Air dynamicznie się rozwija i z rok na rok systematycznie poprawia wyniki finansowe. Chcemy odnowić flotę i kontynuować nasz wzrost, a środki od inwestorów wydają się optymalnym źródłem finansowania. W zamian proponujemy potencjalnym akcjonariuszom zaangażowanie w Enter Air, lidera rosnącego rynku przewozów czarterowych w Polsce – powiedział Grzegorz Polaniecki, członek zarządu i dyrektor generalny Enter Air.

- Dzięki nowym samolotom zaoferujemy naszym klientom jeszcze większe możliwości przewozowe, pasażerom większy komfort podróżowania, a Enter Air będzie jeszcze bardziej konkurencyjny – Grzegorz Polaniecki.

Enter Air jest prywatnym polskim przewoźnikiem kontrolowanym przez kluczowych managerów. Przy założeniu objęcia wszystkich oferowanych akcji przez nowych inwestorów, będą oni dysponowali 39,9 proc. w kapitale Enter Air, a dotychczasowi akcjonariusze zachowają ponad 60 proc. akcji.

Dotychczasowi akcjonariusze przez rok od debiutu nie będą sprzedawać akcji Enter Air (lock-up).

Enter Air od pierwszego roku działalności jest rentowny i generuje pozytywne przepływy pieniężne z działalności operacyjnej. W 2014 r. Enter Air miał 731,5 mln zł przychodów, 42,2 mln zł EBITDA oraz 17,4 mln zł zysku netto. Około 30 proc. przychodów realizowanych jest z połączeń poza Polską.

Fot. Piotr Bożyk

gość

gość

irkolo

irkolo

Michalina12

Michalina12 wroord

wroord