Raport: Polskie lotniska w 2020 r.

Polskie spółki lotniskowe straciły w 2020 r. 640 mln zł. Raport Pasazer.com przedstawia stan polskich lotnisk po pierwszych dziewięciu miesiącach pandemii.

Reklama

Rok 2019 był ostatnim rokiem najdłuższej prosperity w historii branży lotniczej. Przez dekadę biznes lotniczy rósł w niespotykanym dotąd tempie. Niektórzy obserwatorzy uznali nawet, że lotnictwo cywilne wyłamało się na stałe z podstawowych zasad ekonomii i przestało podlegać cyklom gospodarczej koniunktury. I choć w ostatnich miesiącach 2019 r. można było już zauważyć oznaki spowolnienia, to nikt nie przewidywał kataklizmu, jakim dla lotnictwa cywilnego okazał się rok 2020.

Tabela 5.

Tabela 5.

.jpg)

Niniejszy raport przedstawia sytuację finansową polskich lotnisk i spółek nimi zarządzających na dzień 31 grudnia 2020 r., a więc po ponad dziewięciu miesiącach od wybuchu pandemii COVID-19 w Polsce. W tym fatalnym dla branży czasie, przez ponad kwartał tj. od połowy marca do końca czerwca 2019 r. ruch lotniczy w naszym kraju został ograniczony do minimum, a jedyne rejsy wykonywał narodowy przewoźnik w ramach akcji repatriacyjnej #LOTdoDomu.

Te zdarzenia stanowiły dla polskich portów lotniczych i spółek lotniskowych istny Armagedon. Spadek liczby pasażerów i operacji lotniczych, a w konsekwencji przychodów przekraczał w niektórych miesiącach nawet 90 proc. Po kilku miesiącach starań polski rząd przyznał w końcu portom 142 mln zł pomocy publicznej, co było niewielką kwotą wobec skali strat, które m.in. opisuje nasz raport. Metodologia podziału tych środków budziła kontrowersje. Wystarczy przypomnieć, że trzy lotniska (Lublin, Łódź i Szymany) wsparcia nie otrzymały wcale.

Dane podstawowe polskich portów lotniczych

Zgodnie z rejestrem lotnisk cywilnych Urzędu Lotnictwa Cywilnego (ULC) z dnia 17 czerwca 2021 r. w Polsce istnieje 65 takich obiektów. W naszym raporcie zajmujemy się jedynie lotniskami cywilnymi użytkowymi certyfikowanymi, a takich jest tylko 14. Obecnie Port Lotniczy Warszawa-Radom im. Bohaterów Radomskiego Czerwca 1976 r nie obsługuje pasażerów, ani nie przyjmuje samolotów, bo jest w trakcie rozbudowy, która ma zakończyć się w 2023 r. Zresztą obecnie port na Sadkowie posiada status lotniska o ograniczonej certyfikacji. Tak więc funkcjonujących lotnisk cywilnych najwyższej kategorii jest obecnie w Polsce 14.

Nad tymi 14 obiektami nadzór sprawuje 13 podmiotów gospodarczych. Tylko jeden z nich, Przedsiębiorstwo Państwowe „Porty Lotnicze” (PPL) zarządza więcej niż jednym lotniskiem. Konkretnie PPL kieruje Lotniskiem Chopina w Warszawie, lotniskiem Zielona Góra-Babimost oraz jeszcze nieczynnym lotniskiem w Radomiu. Te trzy porty są integralną częścią PPL. Tabela 1 zawiera zestawienie wszystkich polskich cywilnych portów lotniczych certyfikowanych z kodami IATA i ICAO oraz firm, które nimi zarządzają.

Tabela 1.

W dalszej części raportu skupimy się nie na samych lotniskach, ale na podmiotach, które nimi kierują. Takie podejście wynika z charakteru dokumentów finansowych, które odnoszą się do podmiotów gospodarczych, a nie obiektów infrastrukturalnych. Nie ma to jednak większego wpływu na obraz kondycji polskich lotnisk. Dwie spółki tj. Górnośląskie Towarzystwo Lotnicze oraz Międzynarodowy Port Lotniczy Jana Pawła II Kraków - Balice są grupami kapitałowymi więc składają w KRS sprawozdania skonsolidowane. Jednak obok nich publikują również raporty dla samych portów w Katowicach i Krakowie i to właśnie na nich się opieramy. Z kolei, jeśli idzie o PPL to fakt, że zarządza ono dwoma czynnymi lotniskami tylko w śladowym stopniu zniekształca obraz kondycji finansowej polskiej infrastruktury lotniczej, bowiem Zielona Góra w 2020 r. obsłużyła zaledwie 0,3 proc. wszystkich pasażerów obu portów. Niemniej dla porządku należy pamiętać, że wskaźniki oparte na danych operacyjnych odnoszące się do PPL będą zawierać liczby Lotniska Chopina i Babimostu.

Struktura własnościowa

Zanim przejdziemy do danych operacyjnych warto poświęcić kilka zdań strukturze własnościowej firm zarządzających polskimi lotniskami. Tabela 2 zawiera zestawienie głównych akcjonariuszy i udziałowców polskich spółek lotniskowych. Wśród 13 podmiotów znajduje się jedno przedsiębiorstwo państwowe (PPL), osiem spółek z ograniczoną odpowiedzialnością, i cztery spółki akcyjne.

W poniższej tabeli zostały uwzględnione udziały właścicieli składające się na co najmniej 90 proc. kapitału zakładowego. Właściciele większościowi zostali wytłuszczeni. Przedstawiona poniżej struktura właścicielska wskazuje, że wszystkie polskie lotniska należą do Skarbu Państwa lub podmiotów zależnych od Skarbu Państwa oraz do władz samorządowych.

Tabela 2.

Wszystkie firmy wymienione w tabeli powyżej posiadają zarządy i rady nadzorcze. W sumie w zarządach 13 firm funkcje piastowały 24 osoby. Zarządy firm lotniskowych liczyły od trzech do jednego członka. Z kolei w radach nadzorczych zasiadało 75 przedstawicieli akcjonariuszy i udziałowców. Najwięcej, bo aż ośmiu w Górnośląskim Towarzystwie Lotniczym, a najmniej w Szymanach (trzech). Przytoczone liczby oznaczają, że w 2020 r. przybyło jednego członka zarządu i ubyło 12 osób ze składów rad nadzorczych.

Największym właścicielem polskich lotnisk jest Skarb Państwa, choć najczęściej swoją kontrolę sprawuje pośrednio za pomocą PPL, Węglokoksu i Agencji Mienia Wojskowego. Skarb Państwa i instytucje w jego całkowitym władaniu posiadają prawie 52 proc. sumy wszystkich kapitałów zakładowych spółek lotniskowych, co przekłada się na wartość nominalną 1,29 mld zł. Jest to zrost w stosunku do 2019 r. o pięć punktów procentowych i 130 mln zł. Drugą grupą właścicieli pozostają samorządowcy reprezentowani przez miasta, takie jak Bydgoszcz, Gdańsk, Kraków, Lublin, Łódź, Poznań, Szczecin czy Wrocław. Duży udział własnościowy przypada również na województwa dolnośląskie, kujawsko-pomorskie, lubelskie, łódzkie, małopolskie, mazowieckie, podkarpackie, śląskie, warmińsko-mazurskie, wielkopolskie i zachodniopomorskie. Własność prywatna praktycznie nie istnieje, bo sprowadza się do ułamku procenta.

Spółki zależne i stanowiące współwłasność portów lotniczych

Podmioty zarządzające polskim portami lotniczymi są właścicielami lub współwłaścicielami kilkunastu spółek, które koncentrują się głównie na działalności wspomagającej funkcjonowanie infrastruktury lotniskowej. Cztery spośród 13 spółek lotniskowych maja udziały w innych przedsiębiorstwach. Są to firmy zarządzające lotniskami w Warszawie, Krakowie, Katowicach i Wrocławiu.

PPL poza udziałami w dziewięciu (wliczając Bydgoszcz) portach regionalnych jest również jedynym właścicielem spółek Welcome Airport Services (obsługa lotniskowej), Radom Meteo (usługi meteorologiczne dla służb ruchu lotniczego), Airport Cleaning Services (usługi administracyjne i porządkowe). Ponadto PPL posiada 96,7 proc. akcji w spółce PHZ Baltona, 59.3 proc. w Lotniczym Dworcu Towarowym Wrocław oraz 33,33 proc w Casinos Poland. Jedynie ta ostatnia firma nie jest związana z podstawową działalnością PPL.

Międzynarodowy Port Lotniczy im. Jana Pawła II Kraków-Balice powołał dwie spółki. Są to MPL Services (usługi wspomagające działalność lotniskową) i Kraków Airport Hotel. Z kolei Górnośląskie Towarzystwo Lotnicze ma 100 proc. udziałów w spółce GTL-SERVICE, która również uzupełnia funkcje portu. I wreszcie Port Lotniczy Wrocław jest właścicielem WRO Airport Development oraz współwłaścicielem WROLOT Usługi Lotniskowe (50 proc. udziału) i Lotniczego Dworca Towarowego Wrocław (40,7 proc.). Własność tych dwóch jednostek, odpowiedzialnych za obsługę lotniskowa i cargo, port dzieli wspólnie z PLL LOT i PPL.

Infrastruktura

Nasze spojrzenie na infrastrukturę polskich lotnisk ma charakter przychodowy, a nie techniczny. Kładziemy nacisk na te elementy, które mogą stanowić źródło wpływów. Dlatego omawiamy tylko drogi startowe, terminale pasażerskie i towarowe oraz dojazd na lotniska.

13 z 14 funkcjonujących lotnisk w Polsce posiada tylko jedną drogę startową. Jedynie Lotnisko Chopina korzysta z dwóch, które jednak się krzyżują, co ogranicza ich łączną przepustowość. Większość dróg startowych ma 2,5 km. Dłuższe pasy znajdują się w Warszawie (2,8 i 3,69 km), Rzeszowie (3,2 km), Katowicach (3,2 km) i Gdańsku (2,8 km). Tylko dwa porty (Okęcie i Rębiechowo) mają zainstalowane systemy wspomagające lądowanie samolotów w warunkach ograniczonej widzialności (Instrument Landing System, ILS) trzeciej, najwyższej kategorii.

Wszystkie omawiane lotniska udostępniają podróżnym terminale pasażerskie, które w 2020 r. z zapasem zaspokajały potrzeby obsługiwanego ruch. Największe budynki terminalowe posiadały Warszawa, Kraków, Gdańsk i Katowice. Gdy ruch pasażerski powróci do poziomów sprzed pandemii problemy z przepustowością terminalową dotkną na pewno Modlin, który od kilku lat, z powodu nieporozumień wśród udziałowców spółki, nie może rozpocząć niezbędnej rozbudowy infrastruktury.

Dojazd do polskich lotnisk jest zapewniany głównie transportem drogowym. Samochód osobowy i autobus, to podstawowe środki komunikacji, jakimi pasażerowie dojeżdżają do portów lotniczych w Polsce. Tylko do pięciu następujących portów można dojechać pociągiem lub szynobusem: Gdańsk, Kraków, Lublin (już tylko do 7 listopada br.), Szymany, Szczecin i Warszawa. Żaden dworzec lotniskowy nie leży jednak na głównych trasach kolejowych, co powoduje, że pociąg jest wykorzystywany głównie przez ruch lokalny, generowany przez ośrodki miejskie znajdujące się w pobliżu lotnisk.

Terminale i magazyny cargo są pietą achillesową polskich lotnisk. Takich obiektów, które przekraczają 5 tys. m kw. powierzchni magazynowej, można policzyć tylko cztery. Są to magazyny towarów lotniczych na Okęciu, w Pyrzowicach, Jasionce i Strachowicach. W drugiej kategorii portów towarowych znajdują się Goleniów, Rębiechowo i Ławica. Na pozostałych lotniskach infrastrukturę cargo można uznać za śladową. Słabość polskiego rynku cargo lotniczego najlepiej obrazują statystyki z Tabeli 5 zamieszczonej w dalszej części tekstu oraz fakt, że wiele zachodnioeuropejskich lotnisk obsługuje samodzielnie wolumen cargo większy od sumy towarów przechodzących przez wszystkie porty w Polsce.

Zatrudnienie

Pod koniec 2020 r. w polskich spółkach lotniskowych pracowało ok. 5,2 tys. osób. Nie przedstawiamy szczegółowej tabeli z liczbą zatrudnionych w każdym porcie, bo dane publikowane przez zarządy spółek nie są jednolite. Część portów podaje stan zatrudnienia na podstawie liczby pracowników na dzień 31 grudnia 2020 r., część tę liczbę kalkuluje, jako średnioroczną. Wreszcie niektóre firmy obliczają zatrudnienie wyłącznie w etatach, co powoduje brak możliwości dokonania bezpośredniego porównania.

Trzeba też pamiętać, że cześć spółek lotniskowych korzysta z innych form wynagradzania za pracę. Zlecenia lub umowy cywilnoprawne nie są uwzględnione w zestawieniach liczby zatrudnionych. Jednak te alternatywne formy wykonywania pracy nie były powszechne i nie osiągnęły takich rozmiarów, jak w niektórych innych podmiotach funkcjonujących w branży lotniczej w Polsce.

Pomimo tych utrudnień, z danych udostępnianych przez spółki lotniskowe można wyciągnąć dwa zasadnicze wnioski. Po pierwsze największym pracodawcą lotniskowym, co nie powinno budzić zdziwienia jest PPL. Na Okęciu pracuje ok. 1580 osób, więc ponad 30 proc. wszystkich zatrudnionych w polskich spółkach lotniskowych.

Na drugim miejscu w tej kategorii plasuje się lotnisko w Krakowie, w którym w 2020 r. utrzymało pracę ok. 715 osób. Trzecim największym pracodawcą są Katowice, które wykazują, że na koniec ub.r. zatrudniały 434 pracowników. Kolejną grupę tworzą porty, w których zatrudnienie kształtuje się w granicach od 337 do 303 pracowników. Są to porty w Gdańsku, Poznaniu, Rzeszowie i Wrocławiu. Ponad 200 pracowników zatrudniają z kolei Lublin i Łódź. Listę portów zatrudniających mniej niż dwieście osób otwiera Modlin, a za nim znajdują się Bydgoszcz, Szczecin i Szymany. Te ostatnie w dniu 31 grudnia 2020 r. zatrudniały 129 pracowników.

Po drugie pandemia w stosunkowo niewielkim stopniu zmieniła stan zatrudnienia w polskich spółkach lotniskowych. Ogólnie liczba zatrudnionych zmalała tylko o ok. 5 proc. W porównaniu do linii lotniczych i agentów obsługi lotniskowej, gdzie redukcje zatrudnienie wynosiły ok. 20 proc. tę skalę trzeba uznać za skromną. Oczywiście cięcia zatrudnienia nie były wszędzie takie same. Największe ubytki siły roboczej odnotowały Szymany (prawie 22 proc,) i Modlin (ponad 12 proc.). Natomiast lotnisko na Pomorzu może pochwalić się ponad pięcioprocentowym przyrostem liczby pracowników.

Na koniec warto podkreślić, że zatrudnienie w spółkach lotniskowych jest niezmiernie ważne, bo wydatki na wynagrodzenia i świadczenia społeczne stanowiły największy udział w kosztach operacyjnych omawianych firm, o czym bardziej szczegółowo piszemy poniżej.

Wyniki operacyjne polskich lotnisk

Wyniki operacyjne polskich lotnisk podzieliliśmy na trzy podstawowe kategorie. Poniżej omawiamy liczbę obsłużonych operacji lotniczych, pasażerów i wolumeny ładunków cargo. Ponadto osoby podpunkt zarezerwowaliśmy do omówienia struktury ruchu na lotniskach, bo pokazuje ona charakter portów, a także uświadamia rolę, jaką dany port odgrywa w systemie połączeń lotniczych w Polsce. Dla porządku przypominamy, że informacje operacyjne (operacje, lotnicze, obsłużeni pasażerowie i towary) zaczerpnęliśmy ze statystyk ULC, które niekiedy różnią się nieznacznie od liczb podawanych przez konkretne porty lotnicze.

Operacje lotnicze

W 2020 r. na polskich lotniskach przewoźnicy wykonali niespełna 156 tys. operacji lotniczych. Ostatnio podobną liczbę odnotowano w 2000 r. Oznacza to, że pandemia COVID-19 cofnęła polski rynek lotniczy o dwie dekady. W stosunku do 2019 r. spadek wyniósł aż 61,1 proc. Żadnemu portowi lotniczemu nie udało się uciec przed koronakryzysem. Najsilniej pandemia odcisnęła się na Łodzi, gdzie spadki przekroczyły 65 proc. ruchu z 2019 r., a najsłabiej na Zielonej Górze, tylko 6,7 proc. obniżki. Trzeba jednak pamiętać, że oba wymienione lotniska nie stanowią nawet jednego procenta udziału we wszystkich operacjach lotniczych zrealizowanych w 2020 r.

Tabela 3.

Powyższa tabela pokazuje również, że zmniejsza się udział we wszystkich operacjach lotniczych Okęcia. W ub.r. Lotnisko Chopina straciło, aż 1,7 punktu procentowego. Głównym wygranym w tym parametrze okazał się Gdańsk, który zyskał 1,1 punktu procentowego. Zapewne straty Lotniska Chopina były związane z realizacją wielu połączeń przez LOT z portów regionalnych, co wiązało się z akcją #LOTnaWakacje.

Pasażerowie

Jak można się było spodziewać znacząco mniejsza liczba operacji lotniczych w 2020 r. przełożyła się również na liczbę obsłużonych podróżnych. Skala spadków liczby pasażerów była jeszcze wyższa niż w przypadku startów i lądowań. Wszystkie polskie porty lotnicze odwiedziło w ub.r. niewiele ponad 14,5 mln podróżnych. To mniej o 34,4 mln w stosunku do 2019 r., czyli o 70, 3 proc. Ostatnio mniej pasażerów niż w 2020 r. polskie lotniska odnotowały w 2005 r.

Najboleśniej spadki ruchu pasażerskiego odczuł Poznań. Ławica odnotowała w ub.r., aż o 72,5 proc. mniej pasażerów niż w roku 2019. Tabela 4 pokazuje, że najlepiej wypadły najmniejsze porty (Szymany i Zielona Góra), które jednak dla całościowego obrazu branży nie mają większego znaczenia.

Tabela 4.

W powyższym zestawieniu po raz kolejny widać, że Okęcie traci swój udział na rzecz lotnisk regionalnych, ale już tylko o mniej niż jeden punkt procentowy. W tym przypadku do mniejszej utraty udziałów przyczyniła się inna akcja LOT-u tj. #LOTdoDomu, czyli rejsy wykonane przez narodowego przewoźnika w ramach przywożenia polskich obywateli do kraju tuż po wybuchu pandemii. Cała akcja była oparta o port w Warszawie.

Struktura ruchu

Do wyników operacyjnych postanowiliśmy dodać kilka zdań o strukturze ruchu pasażerskiego w polskich portach. Jest to cząstkowy opis, bo tylko część spółek lotniskowych podaje szczegółową informację o rodzajach ruchu w nich występującym. Niemniej w sprawozdaniach części firm można tę informację znaleźć. Do portów które podają dość szczegółowe dane o strukturze ruchu pasażerskiego należą Bydgoszcz, Gdańsk, Katowice, Modlin, Szczecin, Szymany i Wrocław.

Zazwyczaj porty dzielą ruch na regularny i nieregularny (czarterowy i przekierowany), krajowy i międzynarodowy, niskokosztowy oraz ogólny (General Aviation, GA).

Z danych powyższych siedmiu portów wynika, że w 2020 r. największymi klientami spółek lotniskowych były linie budżetowe, a konkretnie Ryanair i Wizz Air. Ci dwaj przewoźnicy wygenerowali ok. 70 proc. ruchu pasażerskiego na wymienionych powyżej lotniskach.

Udział pasażerów czarterowych wyniósł ok. 11 proc., z czego gros podróżnych rejsów nieregularnych wybrało Katowice. W tym segmencie pewną rolą odebrały też lotniska we Wrocławiu i Gdańsku, natomiast w pozostałych czterech portach czartery nie wystąpiły wcale albo miały nieistotny charakter.

Z powyższego wynika, że udział regularnych połączeń przewoźników sieciowych w tych portach nie przekroczył 20 proc. Udział narodowego przewoźnika wyniósł ok. 8 proc. Na wymienionych lotniskach LOT był kluczowym klientem tylko w Szczecinie, gdzie jego pasażerowie stanowili 33 proc. wszystkich obsłużonych. Oczywiście ten obraz jest zaburzony, bo na Okęciu, w Zielonej Górze, Rzeszowie, a nawet w Krakowie pozycja LOT-u jest silniejsza.

Wreszcie warto zwrócić uwagę, że ruch GA w portach regionalnych jest znikomy, a jego udział nie przekracza 0,3 proc. Charakter segmentu oddają statystki operacji lotniczych GA, których np. w Modlinie było znacznie więcej niż pasażerów w tej grupie. Taka różnica wskazuje na dużą liczbę odbytych lotów szkoleniowych, a więc wykonanych bez pasażerów.

Obsłużone ładunki cargo

Rezultaty obrazujące obsłużone towary na polskich lotniskach przedstawia Tabela 5. Zamieszczono w niej tylko te porty, w których przeładowano cargo lotnicze w roku 2019 albo 2020. Jak widać taką działalność prowadzono na 12 lotniskach, a ta liczba jest powiększona o porty, które obsłużyły cargo wyłącznie z uwagi na potrzeby walki z pandemią, co należy uznać za przypadki nadzwyczajne, które prawdopodobnie w następnych latach się nie powtórzą.

Tabela 5.

Tabela 5. Lotnicze cargo w Polsce to w zasadzie tylko Okęcie, Pyrzowice i Rębiechowo. W roku 2020 towarów na polskich lotniskach było mniej o ponad 18 proc. w stosunku do 2019 r. Te dane potwierdzają, że rynek cargo w ub.r. odczuł kryzys w znacznie mniejszym stopniu niż sektor przewozu osób. Niemniej dane są gorsze od 2017 r., w którym cargo lotnicze przekroczyło 106 tys. ton.

.jpg)

Finanse

W tej części raportu skoncentrujemy się na finansach spółek lotniskowych, które z powodu koronakryzysu nie mogą napawać optymizmem. Główne dane pochodzą z bilansów oraz rachunków zysków i strat 13 firm zarządzających polskimi lotniskami. Zanim omówimy wyniki zajmiemy się bardziej szczegółowo przychodami, kosztami i majątkiem spółek lotniskowych.

Przychody i koszty

Lotniska są zasobem infrastruktury. Ich potencjał finansowy wynika z popytu klientów, którzy chcą z tego zaplecza korzystać. W branży lotniczej to drugi najważniejszy gracz rynkowy zaraz za liniami lotniczymi. W dużej mierze potencjał portu lotniczego zależy od jego położenia geograficznego, które determinuje jego atrakcyjności dla przewoźników. Nie bez znaczenia jest też efektywność operacyjna danego portu. Te dwa elementy kształtują przychody i koszty w portach lotniczych.

Przychody i ich źródła

Przychody netto ze sprzedaży usług i produktów wszystkich polskich spółek lotniskowych w 2020 r. wyniosły ponad 965 mln zł, co stanowi spadek o 58,5 proc. w stosunku do 2019 r. Proporcjonalnie największą utratę przychodów odnotował Wrocław, bo jego wpływy obniżyły się aż o 69,5 proc. W sumie polskie lotniska straciły niespełna 1,4 mld zł wpływów. Jedynym lotniskiem, które nie poddało się ogólnemu trendowi są Szymany, które mogą pochwalić się wzrostem przychodów o 15 proc., wygenerowanym głównie z działalności poza lotniczej.

Tabela 6.

Przychody operacyjne portów lotniczych pochodzą z trzech źródeł. Po pierwsze z usług lotniczych, a więc tych związanych z obsługą operacji lotniczych. Po drugie z usług poza lotniczych, czyli np. z wynajmu powierzchni handlowych, z opłat parkingowych czy z reklamy. Po trzecie wreszcie ze sprzedaży towarów i materiałów.

Podział na przychody lotnicze i poza lotnicze nie jest ścisły. Są kategorie wpływów zaliczanych bezspornie do części lotniczej, jak opłaty pasażerskie czy opłaty pobierane za starty i lądowania samolotów. Inne rodzaje przychodów są traktowane różnie przez spółki lotniskowe. Część z nich wydziela usługi handlingowe, jako pozostające poza podstawowym dychotomicznym podziałem. Inaczej jest też klasyfikowana obsługa frachtu. Powyżej, w Tabeli 6 uwzględniono przychody z tych trzech źródeł zaliczając zarówno handling, jaki i cargo do przychodów lotniczych.

W Tabeli ujęto również udziały poszczególnych źródeł przychodów. Przychody z działalności poza lotniczej stanowią od 26 do 80 proc. Najwyższy udział przychodów poza lotniczych wykazuje Szczecin (81 proc.), ale w tak specyficznym roku jakim był 2020 i bardzo niskich wpływach z działalności lotniczej, te proporcje trzeba interpretować ze szczególną ostrożnością. Wysoki udział sprzedaży towarów i materiałów w Strachowicach (52 proc.) i w Jasionce (33 proc.), wynika z prowadzenie przez te porty obsługi tankowania samolotów. Przychody PPL stanowiły aż 48 proc. wszystkich wpływów polskich lotnisk w 2020 r.

W 2020 r. dotacje dla portów, zaliczane do pozostałych przychodów operacyjnych, wzrosły ponad dwukrotnie. Jest to podyktowane przyznaniem lotniskom pomocy rządowej w wysokości 142 mln zł. Przychody finansowe spółek lotniskowych stanowią zaledwie 3,5 proc. przychodów operacyjnych i w związku z tym nie odgrywają większej roli w kondycji finansowej lotnisk.

Koszty i ich struktura

Koszty operacyjne polskich lotnisk w 2020 r. zamknęły się kwotą niespełna 1,4 mld zł. Największy wydatek stanowiły wynagrodzenia oraz związane z nimi ubezpieczenia i inne świadczenia, które wyniosły ponad 470 mln zł. Drugą najwyższą pozycję stanowiła amortyzacja (413 mln zł), a trzecie miejsce zajęły usługi obce (274 mln zł).

Tabela 7.

Obniżka kosztów operacyjnych w stosunku do 2019 r. wyniosła niespełna 22 proc. Najbardziej, bo aż o 72,3 proc. zmalały koszty towarów i materiałów, co de facto oznacza redukcję zakupów paliwa lotniczego, na które zapotrzebowanie spadło wraz z ograniczeniem operacji lotniczych. O 54 proc. spadły pozostałe koszty rodzajowe, a o 23,8 proc. usługi obce. Fundusz wynagrodzeń i świadczeń społecznych został zredukowany o ok. 16 proc., czyli więcej niż redukcja zatrudnienia, co oznacza, że poza zwolnieniami dokonano obniżki płac.

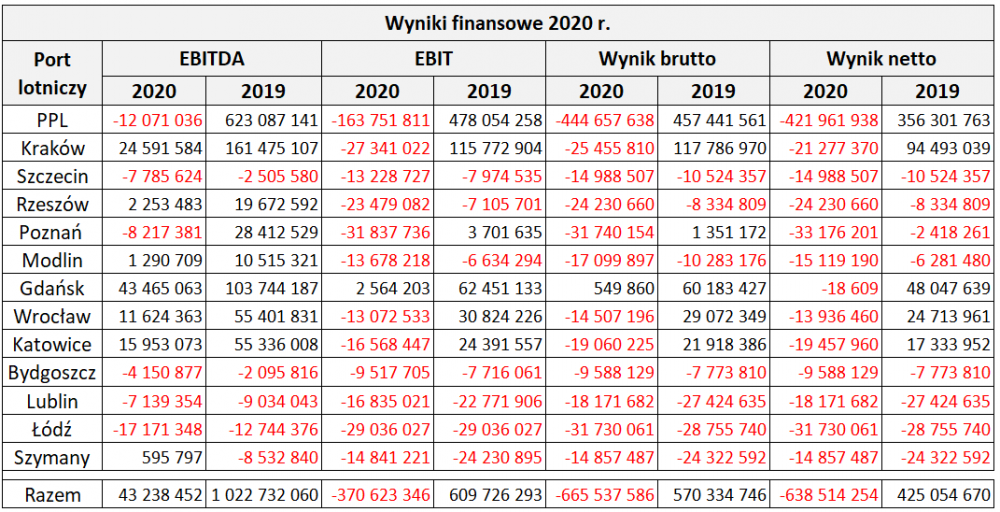

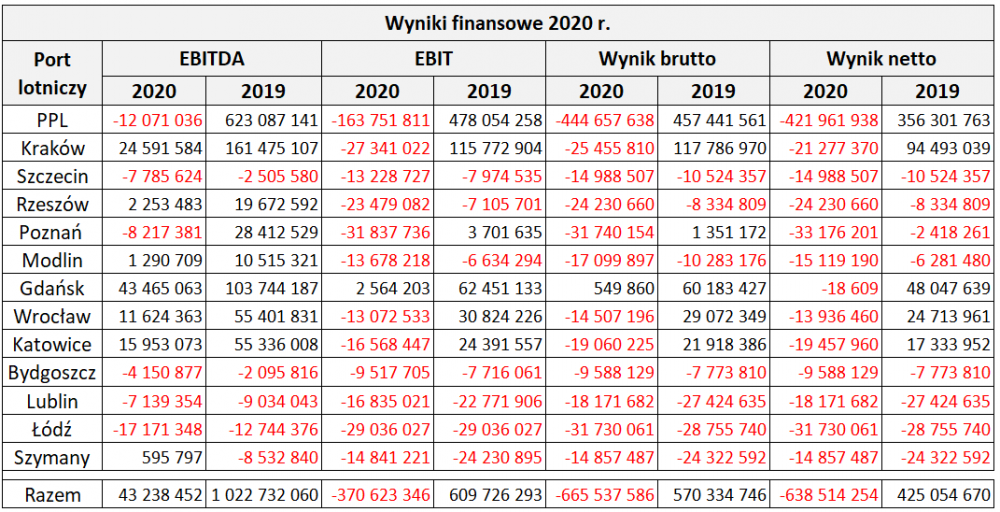

Wyniki finansowe

Trudno było oczekiwać zysków w roku, w którym prawie przez jeden kwartał wiele portów nie przyjmowało samolotów. Polskie lotniska straciły w 2020 r. prawie 640 mln zł netto. Przypomnijmy, że w 2019 r. suma zysków wyniosła 425 mln zł. Jedynie EBITDA, a więc wynik operacyjny powiększony o amortyzację zamknął się skromnym zyskiem 43 mln zł. Inne rezultaty, a więc suma wyników operacyjnych i wyników brutto przyniosły straty rzędu odpowiednio 370 i 666 mln zł. Dla siedmiu portów strata z 2020 r. była co najmniej piątą z rzędu (Bydgoszcz, Lublin, Łódź, Modlin, Rzeszów, Szczecin i Szymany).

Tabela 8.

Trzeba zwrócić uwagę, że w tych fatalnych wynikach największy udział (ponad 65 proc.) miały rezultaty PPL. Te z kolei były wyjątkowo złe z uwagi na konieczność odpisów księgowych związanych z inwestycjami w rozbudowę lotniska na Sadkowie i nabycia Baltony. Bez tych dwóch kontrowersyjnych projektów wyniki finansowe polskich lotnisk w pandemicznym roku 2020 r. przedstawiałyby się o wiele lepiej.

Kapitał, majątek i inwestycje

Całkowity kapitał podstawowy podmiotów zarządzających polskimi lotniskami wyniósł ponad 5,5 mld zł i zmalał o 500 mln zł względem 2019 r. Spadek kapitalizacji w 2020 r. jest przede wszystkim spowodowany stratami, które odnotowały wszystkie spółki lotniskowe bez wyjątku. Obniżenie sumy kapitałów podstawowych nastąpiło pomimo wzrostu kapitałów zakładowych firm lotniskowych o prawie 129 mln zł. Ten wzrost to zasługa dopłat do kapitału zakładowego wspólników w Bydgoszczy, Lublinie, Łodzi, Poznaniu, Szymanach i Szczecinie. Pięć z tych portów otrzymała dopłaty również w 2019 r. Zobowiązanie długoterminowe wzrosły o 92 mln zł, głównie z powodu zaciągnięcia kredytów i pożyczek. Natomiast porty nie emitowały nowych długoterminowych papierów dłużnych. Z kolei zobowiązania krótkoterminowe spadły o ponad 164 mln zł.

Suma majątku trwałego lotnisk zmniejszyła się o ponad 100 mln zł, a wszystkie aktywa trwałe zmalały o 233 mln zł. Inwestycje zarówno długoterminowe, jak i krótkoterminowe zostały zawieszone albo wstrzymane, co przełożyło się na spadki w tych pozycjach odpowiednio o 153 i 188 mln zł.

Większość spółek musiała zawiesić albo przynajmniej ograniczyć swoje plany inwestycyjne. W zasadzie tylko PPL i Gdańsk kontynuowali duże projekty. W przypadku właściciela Lotniska Chopina była to rozbudowa portu w Radomiu. Projekt ten, zgodnie z informacjami PPL, jest realizowany zgodnie z harmonogramem pomimo pandemii. Z kolei lotnisko w Rębiechowie kontynuowało rozbudowę terminala oraz parku biznesowego Airport City. Pozostałe lotniska przestały inwestować albo przeprowadziły tylko niewielkie projekty rozwojowe lub prace planistyczne.

Wskaźniki efektywnościowe

Sprawność polskich spółek lotniskowych zmierzyliśmy kalkulując podstawowe wskaźniki efektywnościowe, które najczęściej zawierają sprawozdania finansowe tych podmiotów. Prezentowane parametry za dwa ostatnie lata są podzielone na część operacyjną i finansową. W tej pierwszej głównym elementem jest liczba pasażerów, którą konfrontujemy z liczbą operacji lotniczych, przychodami, kosztami operacyjnymi i wynikami netto. W drugim zestawieniu zamieszczamy pięć podstawowych wskaźników księgowych, które dają obraz kondycji finansowej spółek lotniskowych.

Tabela 9 zawiera parametry operacyjne polskich portów lotniczych w 2019 i w 2020 r. Pierwszym z nich jest liczba pasażerów na jedną operacje lotniczą, czyli na każdy start i każde lądowanie. W 2020 r. ten parametr zawiera się w przedziale od 80 do 130. Średnio w jednym samolocie znajdowało się 99 pasażerów, czyli aż o 32 mniej niż w 2019 r. W tej kategorii najlepiej wypadają Łódź, Modlin, Katowice i Kraków. Najmniej podróżnych znajdowało się na pokładach samolotów odwiedzających Rzeszów, Lotnisko Chopina i Szczecin.

Tabela 9.

Dobre wyniki trzech pierwszych portów są rezultatem obsługiwania głównie ruchu czarterowego i budżetowego, które charakteryzują się wyższym wypełnieniem samolotów. Z kolei trzy ostanie lotniska mają duży udział operacji wykonywanych mniejszymi samolotami.

W 2020 r. polskie lotniska zarobiły średnio 75,90 zł na jednym obsłużonym pasażerze. Jest to wzrost o ponad 28 zł. Niestety ten pozytywny trend nie jest spowodowany wyższymi przychodami tylko o wiele mniejszą liczbą obsłużonych podróżnych. Najwyższe przychody na jednego pasażera osiągnęły Szymany, Bydgoszcz, Wrocław i Rzeszów. Należy pamiętać, że te dwa ostanie porty prowadzą usługę tankowania samolotów i dzięki sprzedaży paliwa ten parametr jest zawyżony. Najniższe przychody na jednego pasażera osiągnęły Szczecin, Lublin i Kraków.

Z kolei koszty operacyjne na jednego pasażera dla wszystkich polskich portów wyniosły aż 197,55 zł. To ponad dwa razy więcej niż w 2019 r. Oznacza to wzrost kosztów o ponad 105 zł. Najniższymi wydatkami mogą pochwalić się Gdańsk (66 zł), Kraków (69 zł), Katowice (79) i Modlin (79 zł). Najwyższe koszty odnotowały Szymany (563 zł), Łódź (486 zł), Rzeszów (306 zł) i Lublin (293 zł). Jednak port w Jasionce ma znacznie lepszy rezultat, gdy odejmie się koszty związane z zakupem paliwa do prowadzonej tam usługi tankowania.

Ostatnim parametrem operacyjnym jest wynik netto na jednego pasażera, który jest odbiciem osiągniętego zysku lub poniesionej straty w 2020 r. W tym elemencie wszystkie porty są pod kreską. Jedynie Gdańsk wychodzi prawie na zero. Najgorsze, trzycyfrowe straty na jednego pasażera odnotowały Łódź, Szymany, Lublin i Rzeszów.

Zestawienie parametrów operacyjnych obrazuje skalę kryzysu, jaki wywołał COVID-19. Żaden port lotniczy nie uchronił się przed skutkami pandemii. Nawet największy port, Lotnisko Chopina, nie poradził sobie ze skutkami koronakryzysu.

W Tabeli 10 zawarte zostało pięć wskaźników finansowych, które polskie spółki lotniskowe używają najczęściej w swoich raportach. Parametry obrazują płynność, zadłużenie, rentowność i udział kosztów osobowych w przychodach.

Tabela 10.

Wskaźnik płynności bieżącej, czyli aktywa obrotowe podzielone przez zobowiązania krótkoterminowe z wyłączeniem rezerw waha się od 0,09 do 12,45. Najlepszymi wynikami mogą pochwalić się Szymany, Kraków, PPL i Bydgoszcz. Najgorzej wypada Lublin, Łódź i Szczecin. Mocne pogorszenie odnotowały Katowice, Poznań i Gdańsk.

Drugi parametr płynności czyli wskaźnik płynności gotówkowej (środki pieniężne podzielone przez zobowiązania krótkoterminowe bez rezerw) jest najwyższy w Szymanach, Krakowie i Bydgoszczy. Natomiast, pomimo zajęcia czwartego miejsca w tej kategorii, znacznego spadku doświadczył PPL. Stawkę w tej części tabeli zamykają Łódź, Lublin, Szczecin i Modlin.

Z kolei wskaźnik zadłużenia ogółem (zobowiązanie ogółem bez rezerw podzielone przez pasywa) waha się od 0,11 (PPL) do 0,64 (Lublin). Pomimo bardzo trudnego roku zadłużenie wzrosło tylko w Modlinie i Katowicach. Nadal więc zadłużenie polskich lotnisk jest umiarkowane.

O wiele gorzej wyglądają marże netto (wynik netto podzielony przez przychody), co jednak nie może dziwić. Tylko Gdańskowi udało się osiągnąć neutralny, zerowy wynik. Pozostałe spółki lotniskowe odnotowały ujemne marże wahające się od 513 (Łódź) do 16 proc. (Wrocław).

Ostatnim ważnym wskaźnikiem finansowym prezentowanym w tabeli jest udział kosztów osobowych w stosunku do przychodów. Koszty osobowe to wynagrodzenia i wszystkie świadczenia z nimi powiązane. Z wyjątkiem Szyman udział ten we wszystkich spółkach wzrósł znacząco. Mazurskie lotnisko uzyskało unikalność w tym elemencie m.in. kosztem redukcji personelu o 22 proc. Spośród 13 spółek lotniskowych trzy (Łódź, Lublin i Szczecin) generują przychody niewystarczające do pokrycia kosztów pensji i związanych z nimi świadczeń. W tym rankingu najlepiej wypada Wrocław (33,8 proc.), Gdańsk (33,9 proc.) i PPL (38,5 proc.).

Wskaźniki finansowe osiągnięte przez podmioty lotniskowe są, pomimo najgorszego roku w historii lotnictwa cywilnego po II Wojnie Światowej, względnie dobre. Poza rentownością netto nie widać dramatu w jakim funkcjonowały porty w 2020 r. Trzeba jednak pamiętać, że nasz raport opisuje stan historyczny, który obecnie może być o wiele gorszy pomimo dobrych miesięcy letnich 2021 r.

Wnioski i podsumowanie

Niniejszy raport jest obrazem polskich portów lotniczych sprzed dziesięciu miesięcy. Pomoc publiczna w wysokości 142 mln zł przyznana przez Ministerstwo Infrastruktury (MI) przyczyniła się do przedłużenia życia większości portów, choć przypomnijmy, że trzy z nich (Lublin, Łódź i Szymany) jej nie otrzymały. Warto również zaznaczyć, że większość środków rządowych trafiło do PPL, który dostał też dodatkowe wsparcie w postaci rezygnacji państwa ze specjalnej, wypłacanej przez firmę z Okęcia, 10-procentowej dywidendy.

Pomimo swojej intensywności i wyjątkowości pandemia nie zmieniła ogólnego oblicza polskich lotnisk, z których znaczna część zmaga się ze strukturalnym brakiem rentowności. Z 13 spółek lotniskowych można wyłonić cztery grupy podmiotów. Każda z nich charakteryzuje się podobnymi wyzwaniami, niezbędnymi krokami zaradczymi i perspektywami na przyszłość.

W pierwszej grupie znajduje się tylko jeden podmiot: PPL, czyli Lotnisko Chopina. Od kilku lat to najważniejsze w branży lotniskowej przedsiębiorstwo słabnie. Jest to związane nie tylko z malejącym jego udziałem w operacjach lotniczych i liczbie obsłużonych pasażerów, ale również z podjętymi decyzjami, które trudno uznać za trafione. Trzy lata temu PPL pozbawiło się majątku wartego 500 mln zł oddając w ręce Skarbu Państwa spółkę hotelową Chopin Airport Development. To przekazanie odbyło się bez jakiejkolwiek rekompensaty. W tym samym czasie PPL nabył lotnisko w Radomiu, którego rozbudowa okazała się dwa razy droższa niż pierwotnie zakładano. Wreszcie w 2019 r. PPL przejął akcje Baltony, która stała się wielkim ciężarem finansowym pogrążającym wyniki przedsiębiorstwa. Należy też przypomnieć, że przyszłość Lotniska Chopina, w związku z projektem Centralnego Portu Komunikacyjnego (CPK) jest oficjalnie obliczana na sześć lat. Tę krótką perspektywę wydłuży połączenie PPL ze spółką CPK, co ma nastąpić pod koniec 2022 r. Jaka rola przypadnie tej instytucji po tej zmianie nie sposób dziś wyrokować. Wszystko zależy od jakości przeprowadzonego połączenia, ale również od pomysłu nt. roli, jaką ma odgrywać spółka CPK wzmocniona zasobami PPL w zarządzaniu polskimi lotniskami.

W drugiej grupie znajdują się trzy duże lotniska regionalne. Są to Gdańsk, Katowice i Kraków. Każdy z tych portów może funkcjonować bez oglądania się na pomoc Skarbu Państwa. Regiony i miasta, które obsługują Balice, Pyrzowice i Rębiechowo są wystarczające silne, żeby udźwignąć rozwój tych przedsiębiorstw. Zagrożeniem dla tych lotnisk może być scenariusz, zawarty w dokumencie pt. „Polityka rozwoju lotnictwa cywilnego w Polsce do 2030 r.”, niemniej mało kto wierzy, że założone tam spadki ruchu w regionach zmaterializują się wraz z otwarciem CPK. Niemniej warto przypomnieć, że kluczowymi klientami tych trzech lotnisk są zagraniczne linie lotnicze i nawet zwiększony nacisk LOT-u na czarterowe połączenia spoza Warszawy tej prawidłowości nie zmieni. Innymi słowy rozwój dużych portów w Małopolsce, na Śląsku i na Pomorzu trudno pogodzić z budowaniem narodowego megaprzewoźnika z bazą w CPK.

Trzecią grupę można nazwać portami aspirującymi. Znajdziemy tutaj Modlin, Poznań i Wrocław. Lotniska te maja szansę awansować do wyższej ligi, co wymaga jednak inwestycji, wsparcia i dobrej woli decydentów, na których te podmioty nie mają dużego wpływu. O problemach i sporach prowadzonych przez udziałowców spółki modlińskiej można by napisać już kilka książek. Przyszłość tego portu jest najbardziej problematyczna ze względu na polityczny charakter konfliktu. Jeśli nowodworska spółka go przełamie ma szansę wyjścia na prostą. Z kolei Poznań boryka się z problemem prawnym jakim są przyznawane przez sądy wielkopolskie odszkodowania dla mieszkańców w obszarze ograniczonego użytkowania wokół lotniska. Zmiana linii orzecznictwa nigdy nie jest rzeczą prostą i bez obiecanej pomocy legislacyjnej raczej się nie powiedzie. Wreszcie Wrocław wydaje się być, w tym towarzystwie, w najlepszej kondycji. Dolnośląskiemu portowi wypada jedynie życzyć, żeby nikt mu nie przeszkadzał.

Ostatnią grupę stanowią porty, których w pełni samodzielna przyszłość wydaje się nierealna. Tę kategorię wypełniają Bydgoszcz, Lublin, Łódź, Rzeszów, Szczecin, Szymany i Zielona Góra. Wśród tych siedmiu podmiotów można wyłonić podgrupę trzech lotnisk, których dzień jutrzejszy zaczyna nabierać strategicznego kształtu w polityce lotniczej kraju. Chodzi o Rzeszów, Szczecin i Zieloną Górę. Te miasta mają małe szanse na posiadanie w przyszłości szybkiego połączenia kolejowego z CPK. Zastępstwem dla Kolei Dużych Prędkości w tych regionach będą samoloty startujące z Babimostu, Goleniowa i Jasionki.

Z kolei Bydgoszcz, Lublin, Łódź i Szymany muszą jak najszybciej zacząć liczyć wyłącznie na siebie, bo znalazły się w kompanii, której rząd coraz częściej mówi: Radźcie sobie sami. Zresztą cześć z tych portów zdaje sobie już z tego doskonale sprawę i zaczyna szukać alternatywnych źródeł przychodu. Na ile te działania okażą się skuteczne zależy od sprawności zarządów i wsparcia udzielonego im przez właścicieli, a więc regionalne samorządy.

Pandemia jeszcze mocniej utrwaliła sytuacje i pozycje polskich lotnisk. W najbliższych latach bez aktywnych działań państwa polskiego i samorządów ta sytuacja nie ulegnie poprawie, bo porty nie mogą oczekiwać szybkiego wzrostu przychodów. Drastyczne podnoszenie opłat lotniskowych jest ryzykowną taktyką, zwłaszcza dla mniejszych portów, gdzie ruch lotniczy jest niestabilny, a jego utrzymanie wymaga wielkiego wysiłku. Oczekiwany, wreszcie opracowany i opublikowany przez MI projekt polityki lotnictwa cywilnego w Polsce okazał się niewypałem. Ministerialny materiał zamiast nakreślić jasne kierunki rozwoju, jeszcze bardziej zwiększył niepokój lotnisk regionalnych, które zgodnie z danymi zawartymi w dokumencie, wraz z otwarciem CPK, miały stracić nawet kilkanaście procent pasażerów. Fala krytyki, która wylała się z branży lotniskowej zmusiła przedstawicieli MI do wycofania się z założeń zawartych w opracowaniu i do zobowiązania się do ich rewizji. Nowa wersja dokumentu ma zostać opracowana na początku 2022 r.

Nadal więc część lotnisk regionalnych nie wie jaką politykę wobec nich będzie stosował polski rząd. Wydaje się, że doświadczenia ostatnich miesięcy powinny skłonić zarządców polskich lotnisk do porzucenia nadziei, że nowa wersja polityki MI da im odpowiedzi na kluczowe pytania. Polityce brak bowiem głębszych przemyśleń, czego dowodem jest np. nagły pomysł połączenie spółki CPK z PPL (nb. niezawarty w dokumencie MI) czy obrona przez urzędników podwyżek opłat terminalowych planowanych przez Polską Agencje Żeglugi Powietrznej, które najsilniej uderzą w porty regionalne.

Analizując wyniki portów lotniczych w 2019 r. sugerowaliśmy, że ich poprawa zależy od trzech grup decydentów. Wymieniliśmy wśród nich władze centralne, samorządy i zarządy spółek lotniskowych. Dziś, po przyjrzeniu się wynikom za 2020 r., należy chyba stwierdzić, że los polskich lotnisk zależy tylko od ich właścicieli i ich zarządów, bo MI zdaje się niezdolne do wytyczenia jasnych kierunków i podjęcia stanowczych decyzji.

Obecny kryzys stwarza przed właścicielami infrastruktury lotniskowej dobrą okazję do poważnej refleksji nad tymi inwestycjami. Część z nich wymaga współpracy z państwem, ważnym graczem wśród spółek lotniskowych, ale są porty, które będą musiały rozwiązać swoje problemy bez oglądania się na urzędników z Warszawy.

W tym miejscu pojawia się rola zarządów. Ich głównym zadaniem w najbliższych latach powinna być koncentracja na zwiększaniu przychodów, bo bez nich trzeba będzie poszukiwać oszczędności po stronie kosztów, co musi się skończyć kolejnymi redukcjami zatrudnienia. Oczywiście cieszy, że pomimo zapaści w 2020 r. ograniczanie liczby pracowników w portach lotniczych nie przybrało dramatycznych rozmiarów. Tylko w jednym porcie przekroczyło 20 proc. Niemniej koszty pracownicze mają nadal najwyższy udział wśród wszystkich wydatków operacyjnych spółek lotniskowych i nawet w dobrym 2019 r. przekraczały 33 proc. w większości firm. Zwłaszcza dla mniejszych portów będzie to wielkim wyzwaniem na kolejne lata.

Reasumując, po 2020 r. polskie porty lotnicze nadal potrzebują wytyczenia jasnych kierunków ich rozwoju przez rząd oraz opartych na przesłankach ekonomicznych decyzji właścicieli wspartych przez nowe, pragmatyczne pomysły zarządów. Problem w tym, że pierwszy gracz w tym rozdaniu przedkłada potrzeby polityczne nad racjonalnymi, przemyślanymi decyzjami.

Fot.: Materiały prasowe

Krzysztof Loga Sowiński

Krzysztof Loga Sowiński

gość

gość

ec29

ec29 krzysiekl

krzysiekl